In der Pension noch arbeiten – lohnt sich das?

Wer die Pension aufschiebt, erhält zukünftig einen Pensionsbonus und wer trotz Pensionsgenuss arbeitet, zahlt keine oder verminderte Pensionsbeiträge.

Bonus für Pensionsaufschub

Wer die Alterspension aufschiebt, bekommt für maximal drei Jahre einen Pensionsbonus von 5,1 % (bis 2023 waren es 4,2 %). Damit kann die Pension um bis zu 15,3 % gesteigert werden. Zusätzlich kommt die Steigerung aufgrund der Pensionsbeiträge fürs Weiterarbeiten hinzu, die mit 50 % vom Bund getragen werden.

Zum Pensionsantritt erhält man zwar eine deutlich höhere Pension, man verzichtet aber in den Aufschubjahren auf die Pension. Ob sich das auszahlt, hängt vom Stand des Pensionskontos und dem Einkommen beim Weiterarbeiten ab.

Bonus für Nebenverdienst

Wer neben der Alterspension über der Geringfügigkeitsgrenze von 518,44 € monatlich (Wert 2024) dazuverdient, zahlt bis zur doppelten Grenze keine Beiträge zur Pensionsversicherung.

Dienstnehmerinnen und Dienstnehmer sowie Selbständige sparen 10,25 % vom Bruttogehalt (maximal 106,28 € monatlich). Selbständige erhalten die Beitragsgutschrift 2024 mit der Vorschreibung für das 3. Quartal.

Die Pensionserhöhung aufgrund der einbezahlten Beiträge fällt allerdings sehr mager aus und dient nicht als Motivator zum Nebenverdienst.

Geringfügig dazuverdienen

Wer zur Regelpension bis zu 518,44 € (Wert 2024) pro Monat dazuverdient, zahlt keine Sozialversicherungsbeiträge.

Steuernachzahlung

Diese ergibt sich, weil alle Bezüge zusammengerechnet und nach Tarif versteuert werden.

Betriebsübergang – unentgeltliche Übertragung ausgeweitet

In den nächsten Jahren wird es vermutlich eine Vielzahl von Betriebsübergaben geben. Betriebe werden vermehrt verkauft, unentgeltlich übertragen – also verschenkt oder vererbt – oder auch stillgelegt. Nicht immer muss eine ertragsteuerneutrale Schenkung auch von Vorteil sein.

Was geschieht mit meinem Unternehmen, wenn ich in Pension gehe? Wie ist die Nachfolge im Todesfalle geregelt? Sinnvoll ist eine Regelung zu Lebzeiten, wobei eine Übertragung von Unternehmensanteilen an einer GmbH zweifelsohne leichter zu bewerkstelligen ist als die Übertragung eines Einzelunternehmens. Anteile an einer GmbH können etwa unter Einbehaltung eines Fruchtgenusses auf Gewinnausschüttungen übergeben werden. Grundsätzlich sind sie auch teilbar und vererbbar.

In seinem Urteil vom 16. November 2021 erhöht der Verwaltungsgerichtshof den Spielraum für Schenkungen. Eine Betriebsübertragung erfolgt entweder durch entgeltliche Veräußerung, eine unentgeltliche Schenkung oder eine gemischte Schenkung.

Der Fokus zur Beurteilung, ob Schenkung oder Verkauf vorliegt, liegt auf der Gegenleistung: Übersteigt die Gegenleistung für den Betriebsübergang den Wert des übertragenen Wirtschaftsgutes über 75 %, wird einheitlich von einer einkommensteuerpflichtigen Veräußerung ausgegangen. Beträgt die Gegenleistung weniger als 25 %, liegt eine ertragsteuerneutrale Schenkung vor. In diesem Fall ist eine Schenkungsmeldung vorzunehmen, bei Immobilienübertragungen fällt die Grunderwerbsteuer an. Liegt die Gegenleistung zwischen 25 % und 75 % des Wertes des übertragenen Wirtschaftsgutes, handelt es sich um eine gemischte Schenkung. Hier beurteilt der Fiskus individuell nach Entgeltlichkeit oder Unentgeltlichkeit und der subjektiven Bereicherungsabsicht. Gemäß Einkommensteuerrichtlinien ist aber bei gemischten Schenkungen unter nahen Verwandten von einem unentgeltlichen Rechtsgeschäft auszugehen. Somit kann selbst bei einer Gegenleistung von 75 % des Verkehrswertes im Familienverband eine Schenkung vorliegen.

Schenkung als Nachteil

Warum kann eine Beurteilung als Schenkung ein steuerlicher Nachteil sein? In Österreich gibt es derzeit noch keine Schenkungs- oder Erbschaftsteuer. Das kann sich aber, hört man gegenwärtig die politischen Diskussionen, zukünftig leicht ändern. Planen Sie etwa eine Schenkung auf den Todesfall, wird diese erst im Todesfall schlagend, somit zu einem Zeitpunkt, zu dem die Wiedereinführung der Schenkungssteuer möglicherweise nicht mehr nur Diskussion ist.

Welchen Vorteil bietet eine Veräußerung? Eventuell kann der Erwerber seine Zahlungen an den Übergeber als betriebliche Vorsorgerente abschreiben. Sollte der Übergeber keine allzu hohen Pensionseinkünfte haben, ist die daraus resultierende Steuerlast gering. Vor allem ertragsstarke Unternehmen können Ausgleichszahlungen als stille Reserven und Firmenwert abschreiben, während der Übergeber im Pensionsfall nur den steuerlichen Halbsatz bezahlen muss.

Empfehlung: Machen Sie sich bereits zu Lebzeiten Gedanken, was mit Ihrem Unternehmen geschehen soll.

Anreiz der SVS: 100 € Gutschrift für Zahnarztbesuch

„Gemeinsam Lächeln“ heißt die Kampagne der SVS. Unter diesem Motto können in 2024 krankenversicherte SVS-Kunden einmalig 100 € von der SVS beantragen.

Und so einfach geht es: Melden Sie sich für die Aktion im svsGO-Kundenportal an. Die Auszahlung erfolgt unbürokratisch nach Inanspruchnahme einer zahnärztlichen Leistung und dem Stecken Ihrer e-Card oder Einreichung der Wahlarztrechnung bei der SVS. Der einmalige Gesundheitsbonus unterliegt weder der Einkommen- noch der Umsatzsteuerpflicht.

Tipp: Auch für mitversicherte Angehörige gibt es diesen Bonus!

Frühjahrsputz im Büro: Sieben Schritte

Sowohl Büroschränke als auch elektronische Archive sollten regelmäßig entrümpelt werden.

Elektronisch archivieren

Für Belege und andere Dokumente empfehlen wir dringend ein elektronisches Archiv, das den Anforderungen der Finanz genügt. Vorteil: Papierbelege müssen erst gar nicht in Ordner abgelegt werden.

Dauerakt

Wichtige Verträge und Urkunden in Papierform gehören in einen Dauerakt und werden separat aufbewahrt.

Tipp: Zusätzlich einscannen für ein vollständiges E-Archiv.

Unterlagen mit Sonderaufbewahrungsfristen

Bestimmte Unterlagen, wie etwa Grundstücksunterlagen oder Covid-19-Unterlagen, dürfen nach der allgemeinen Frist von sieben Jahren nicht vernichtet werden.

Unterlagen mit Vernichtungs-Stopp

Unterlagen, die ein anhängiges Verfahren der Finanz, einer Behörde oder bei Gericht betreffen, dürfen nicht vernichtet werden, auch wenn sie die gesetzliche Aufbewahrungsfrist erfüllt haben.

Unterlagen mit Pflicht zur Vernichtung

Bestimmte Unterlagen, wie etwa Bewerbungsunterlagen, müssen nach einer bestimmten Frist vernichtet werden. Ausnahme: Sie betreffen ein aktuelles Verfahren (siehe Punkt 4).

Unterlagen vernichten

Die zur Vernichtung ausgewählten Ordner oder Daten müssen ordnungsgemäß vernichtet werden. Bei Papier geht es um Mülltrennung und Datenschutz, bei elektronischen Daten um die ordnungsgemäße Löschung. Für beides gibt es Profis.

Reinigen und genießen

Freuen Sie sich über den freigewordenen Platz. Wer auf E-Archiv umgestiegen ist, kann vielleicht auch Schränke abbauen.

Die neue FlexCo ist da

Seit Anfang 2024 kann man eine Flexible Kapitalgesellschaft gründen. Die neue Rechtsform ist sowohl für Startups als auch für bereits etablierte Unternehmen interessant.

Die neue Rechtsform ist im Flexible Kapitalgesellschafts-Gesetz (FlexKapGG) geregelt. Sprachlich ist das Gesetz ein Novum, da es ausschließlich in der weiblichen Form formuliert ist. Inhaltlich verweist es zur Gänze auf das bestehende GmbH-Gesetz – hinzugefügt sind nur die Besonderheiten der FlexCo. Der Firmenname muss die Bezeichnung „Flexible Kapitalgesellschaft“ oder „Flexible Company“ beinhalten, er kann jedoch mit den Kürzeln FlexKapG oder FlexCo abgekürzt werden.

Stammkapital und Mindest-KÖSt

Das Mindeststammkapital beträgt 10.000 €, wobei mindestens ein Viertel, also 2.500 €, einbezahlt werden muss. Gleichzeitig wurde bei der GmbH das Mindeststammkapital von 35.000 € auf 10.000 € abgesenkt, wobei hier weiterhin zumindest die Hälfte (somit 5.000 €) einzuzahlen ist. Aufgrund der Senkung des Mindeststammkapitals wurde auch die Mindestkörperschaftsteuer (Mindest-KÖSt) auf 500 € jährlich anstelle von 1.750 € abgesenkt.

Eigene Anteile

Aktiengesellschaften (AGs) dürfen eigene Anteile für Mitarbeiterbeteiligungen erwerben. Das gilt nun auch für die FlexCo, jedoch nicht für die GmbH.

Genehmigtes und bedingtes Kapital

Bei der FlexCo kann im Gesellschaftsvertrag vereinbart werden, dass die Geschäftsführung innerhalb von fünf Jahren das Stammkapital bis zum genehmigten Kapital erhöhen kann. Dabei werden neue Gesellschaftsanteile ausgegeben.

Bei der GmbH ist dies nur mittels aufwendiger Gesellschaftsvertragsänderung möglich.

Es besteht bei der FlexCo auch die Möglichkeit, eine bedingte Kapitalerhöhung durchzuführen, um beispielsweise Wandelschuldverschreibungen oder Optionen einlösen zu können, was im Startup-Bereich gefordert wird.

Unternehmenswertanteile

Diese neue Anteilsklasse ermöglicht es, stimmrechtslose Anteile am Unternehmen ohne Notariatsakt auszugeben. Damit ist die FlexCo für Startups interessant, die hochqualifiziertes Personal mittels Mitarbeiterbeteiligung ans Unternehmen binden möchten. Für etablierte Unternehmen kann die neue Anteilsklasse etwa für Projekt-Tochterfirmen genutzt werden, um unternehmensfremde Partner finanziell, aber ohne Mitspracherecht, zu beteiligen.

Die Unternehmenswertanteile sind mit 25 % des Stammkapitals limitiert. Die betroffenen Gesellschafter werden zwar in einer Namensliste im Firmenbuch veröffentlicht, die Höhe der Beteiligungen ist jedoch nicht für jedermann abrufbar.

Exkurs: Gründungsprivilegierte GmbH

Mit der Absenkung des Mindeststammkapitals wurde somit die Gründung einer gründungsprivilegierten GmbH regelrecht obsolet.

Für bestehende gründungsprivilegierte GmbHs bleibt die Verpflichtung zur Aufstockung auf 17.500 € bestehen. Wer hier auf dem niedrigen Stammkapital von 10.000 € bleiben möchte, muss den Gesellschaftsvertrag abändern und eine Kapitalherabsetzung ohne Gläubigeraufruf durchführen!

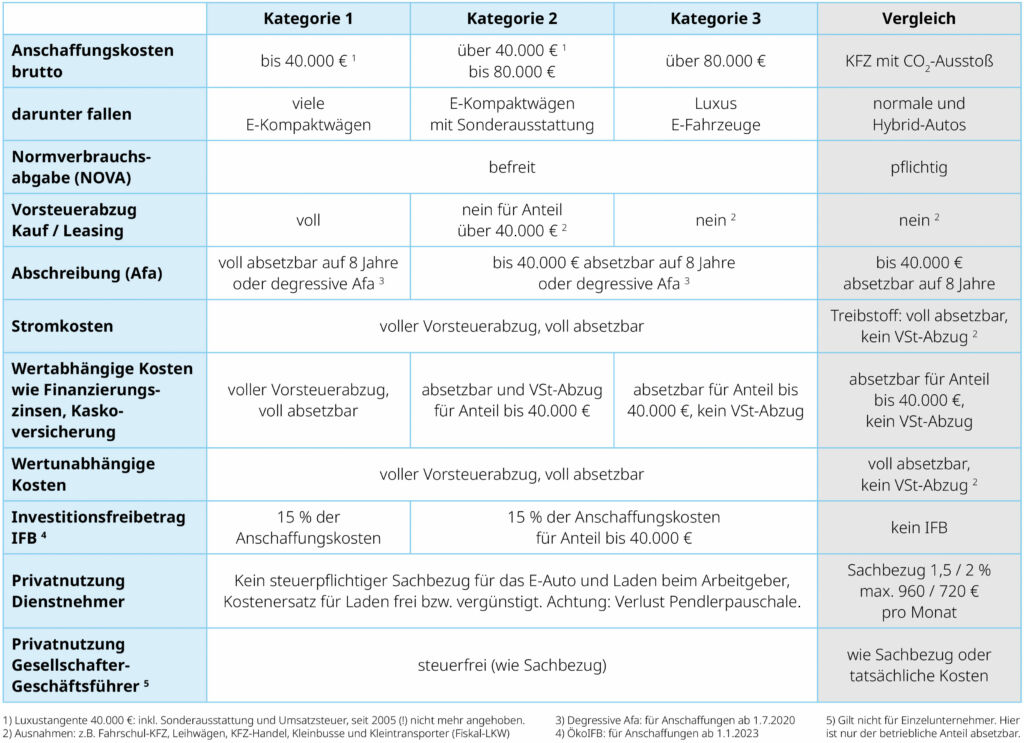

Elektrisch fährt sich’s steuerschonend

Die steuerliche Behandlung von betrieblichen Elektroautos: Ein umfassender Überblick zum Vergleichen.

In den vergangenen Jahren hat die Nachfrage nach Elektroautos in Österreich stetig zugenommen, sowohl aufgrund des wachsenden Umweltbewusstseins als auch der zahlreichen steuerlichen Anreize. Bei reinen Elektroautos ohne CO2-Ausstoß wurden drei Kategorien geschaffen. Je teurer das Auto in der Anschaffung, desto weniger Steuerzuckerl können Unternehmerinnen und Unternehmer nutzen. Wir haben eine Übersicht für Sie gestaltet, in der Sie Elektroautos mit herkömmlichen Autos mit CO2-Emmission vergleichen können.

Freiwilligenpauschale und Änderung bei Spenden

Das Gemeinnützigkeits-Reformgesetz 2023 wird aktuell im Nationalrat behandelt. Es umfasst zahlreiche Änderungen bei der Spendenabsetzbarkeit.

Mit 1. Jänner 2024 soll es wirksam werden.

Durch die Reform sollen unter anderem folgende Ziele erreicht werden:

- Förderung der Freiwilligenarbeit

- Ausweitung der spendenbegünstigten Zwecke

- Vereinfachung bei Zuerkennung der Spendenbegünstigung

- Modernisierung des Gemeinnützigkeitsrechts sowie Stärkung der Rechtssicherheit

Freiwilligenpauschale

Die Steuerfreiheit des sogenannten Freiwilligenpauschales wird im Einkommensteuergesetz verankert. Es wird als Aufwandspauschale an die Freiwilligen ausbezahlt. Das kleine Freiwilligenpauschale beträgt maximal 30 € pro Tag und 1.000 € pro Jahr. Diese Beträge können gemeinnützige Organisationen je Freiwilligen-Helfer ausbezahlen.

Beim großen Freiwilligenpauschale erhöht sich der steuerfreie Betrag auf maximal 50 € pro Kalendertag für maximal 60 Tage je Kalenderjahr (maximal 3.000 € je Kalenderjahr). Dieses Pauschale kann an Freiwillige im Bereich der Katastrophenhilfe, im Rettungswesen oder im Sozialbereich sowie in ihrer Funktion als Ausbildner oder Übungsleiter ausbezahlt werden. Damit sind auch Tätigkeiten als Chorleiter oder Kapellmeister begünstigt.

Spendenbegünstigung

Bis Ende 2023 können Geldzuwendungen nur von der Steuer abgesetzt werden, wenn sie als Betriebs- oder Sonderausgaben steuerlich absetzbar sind. Sie müssen an Organisationen gehen, die in der Liste der spendenbegünstigten Einrichtungen angeführt sind. Die Spendenbegünstigung erlangen Körperschaften, die mildtätige Zwecke, Katastrophenhilfe oder Umweltschutz verfolgen. Außerdem müssen sie mindestens seit drei Jahren bestehen und durch einen unabhängigen Wirtschaftsprüfer auf die Voraussetzungen gem. § 4a Einkommensteuergesetz geprüft sein.

Durch die Reform werden ab 2024 alle gemeinnützigen und mildtätigen Zwecke (§§ 35 und 37 Bundesabgabenordnung) in die Spendenbegünstigung einbezogen. Von der Ausweitung profitieren vor allem Bildung, Sport, Kunst und Kultur. Die Antragstellung auf Spendenbegünstigung wird ebenfalls erleichtert: Der Antrag auf Spendenbegünstigung für nicht prüfungspflichtige Rechtsträger (kleine Vereine) erfolgt auf elektronischem Weg mittels FinanzOnline durch einen Steuerberater. Er muss jährlich erneuert werden. Prüfungspflichtige Rechtsträger benötigen weiterhin die Bestätigung eines Wirtschaftsprüfers über die Einhaltung der Begünstigungsbedingungen.

Die Frist wird ebenfalls gekürzt: Der Zugang zur Spendenbegünstigung kann bereits nach einem Jahr gegeben sein (anstelle von bisher drei Jahren).

Für weiterführende Fragen zur Spendenabsetzbarkeit und zum neuen Gemeinnützigkeitsreformgesetz 2023 stehen wir gerne zur Verfügung!

EBICS wird neuer E-Banking-Standard

Der neue Europäische Standard zur Übertragung von Bankdaten heißt EBICS. Der bisherige MBS-Standard wird nicht mehr gewartet.

Derzeit verwenden die meisten österreichischen Banken zur Übertragung von Bankdaten MBS, kurz für Multi Bank Standard. Seit 2017 gibt es keine großen Updates mehr. MBS ist somit in die Jahre gekommen und funktioniert als rein österreichische Lösung nicht optimal für international tätige Unternehmen. Weiters eröffnen sich bei nicht regelmäßig gewarteter Software oft Sicherheitslücken.

Als neuer Standard wurde EBICS eingeführt. Dies steht für Electronic Banking Internet Communication Standard. EBICS ist ein offener, europäischer Kommunikationsstandard zum Austausch von Bankdaten.

E-Banking

Gründerinnen und Gründern sei ans Herz gelegt, für den Zahlungsverkehr entweder gleich EBICS oder eine reine Online-Lösung zu verwenden. Bestehende Unternehmen sollten den Umstieg von MBS auf EBICS gut planen. Lassen Sie sich von Ihrer Bank beraten.

Import Bankdaten in Buchhaltung

Mit EBICS besteht wie schon mit MBS die Möglichkeit, die Bankbewegungen und Salden in die Buchhaltung zu importieren. Der Vorteil: Tagesaktuelle Buchungen und Vermeidung von Fehlerquellen.

Damit wir die Bankdaten importieren können, braucht es einen Lesezugriff auf das Bankkonto, den wir mit Ihnen einrichten können. Wir unterstützen Sie gerne!

Benefits für Mitarbeiter

Gut ausgebildete und einsatzbereite Mitarbeiterinnen und Mitarbeiter zu finden und zu halten stellt viele Unternehmen vor eine Herausforderung. Berufliche Zusatzleistungen können die Zufriedenheit von Arbeitnehmern und die Beliebtheit von Arbeitgebern steigern.

Benefits sind ergänzende Anerkennungen, die zum Gehalt dazukommen. Bei Fringe-Benefits geht es um mehr als Geld. Unternehmen, die bereits in Stellenausschreibungen alle freiwilligen-Benefits anführen, haben größere Chancen, künftige Mitarbeiter vom potenziellen neuen Arbeitsplatz zu überzeugen. Zahlreiche Studien haben gezeigt, dass bereits bei der Jobsuche freiwillige Benefits eine große Rolle spielen.

Welche Benefits stehen am Wunschzettel der Mitarbeiter?

Homeoffice und flexible Arbeitszeitmodelle

- Gleitzeit, geblockte Arbeitszeit

- Home-Office ist steuerlich bis 300 € pro Jahr begünstigt (bis 3,00 € pro Homeoffice-Tag für max. 100 Tage)

Gewinnbeteiligung

- bis 3.000 € pro Jahr

- befreit nur von der Lohnsteuer; Sozialversicherung und Lohnnebenkosten fallen an

Gutscheine, Sachgeschenke

- bis 186 € pro Jahr / kein Bargeld

- Übergabe im Rahmen einer Betriebsveranstaltung (auch virtuell)

- auch Autobahnvignette und Goldmünzen möglich

Feiern, Betriebsausflug, Jubiläumsgeschenk

- bis 365 € pro Jahr

- bis 186 € pro Jahr für Dienst- und Firmenjubiläum

- kein Bargeld

Zusatzversicherung, Pensionsvorsorge

- bis 300 € pro Jahr

Freie oder verbilligte Mahlzeiten

- bis 8,00 € pro Arbeitstag für Restaurant- oder Lieferservice-Gutscheine

- bis 2,00 € pro Arbeitstag für Lebensmittelgutscheine

- unbegrenzt bei Verköstigung am Arbeitsplatz (zB Werksküche, Kantine)

- Zuschuss

Kinderbetreuungskosten

- bis 1.000 € pro Jahr und pro Kind bis zum Alter von 10 Jahren

- ab 2024: Anhebung auf 2.000 € und bis zum 14. Lebensjahr

Betriebsarzt, Impfungen, Gesundheitsvorsorge

- ohne Betragseinschränkung

Mitarbeiterrabatte

bis 20 % steuerfrei, wenn darüber bis 1.000 € pro Jahr steuerfrei

Mobilitäts-Benefit: Öffi-Ticket

- Öffi-Ticket muss zumindest am Wohnort oder der Arbeitsstätte gelten

- Ticket kann auch vom Arbeitnehmer bezahlt werden.

- Pendlerpauschale: trotzdem absetzbar (abzüglich Ticketwert)

E-Auto als Firmenwagen

- kein Sachbezug (weder für das KFZ noch für unentgeltliches Aufladen)

- gilt auch für E-Bikes, E-Motorräder,

E-Scooter - ab 2023: (pauschaler) Kostenersatz Ladestrom steuerfrei

Firmenhandy, Computer & Co.

- kein Sachbezug, auch wenn gelegentliche Privatnutzung erlaubt ist

- dienstliches Interesse notwendig (zB Homeoffice oder Außendienst)

- Homeoffice-Pauschale kann zusätzlich gewährt werden

Mitarbeiterbeteiligung

- 3.000 € pro Jahr

- In Frage kommen: Aktien, GmbH-Anteile, echte stille Beteiligung

- ab 2024: Mit dem Start-Up-Fördergesetz soll bei der Ausgabe von Kapitalbeteiligungen bei Start-Ups ein Besteuerungsaufschub gewährt werden und erst im Zeitpunkt der Veräußerung (anstatt wie bisher im Zeitpunkt der Übertragung) besteuert werden. Die Gewährung muss innerhalb von zehn Jahren nach der Gründung erfolgen.

Das Jahr geht zu Ende

Wir haben die besten Steuerspartipps für Sie zusammengestellt. Wer es detailliert haben will, folgt dem Link zu impuls plus.

Tipps für Unternehmer:innen

- Gewinnfreibetrag: Natürliche Personen können bis zu 13 % vom Gewinn über 30.000 € zusätzlich absetzen, wenn sie noch heuer investieren (bestimmte Sachgüter und Wertpapiere).

- Geringwertige Wirtschaftsgüter: Investitionen bis 1.000 € sind sofort absetzbar.

- Halbjahres-, degressive und Gebäude-Abschreibung nutzen, wenn bis Jahresende in Betrieb genommen wird.

- Investitionsfreibetrag (IFB): bringt 10 bzw. 15 % zusätzlichen Absetzposten.

- Kleinunternehmer:innen: Umsatzgrenze von 35.000 € prüfen. Umsätze eventuell in 2024 verschieben.

- Einnahmen-Ausgaben-Rechner: Ausgaben heuer tätigen, Einnahmen verschieben.

- GSVG-Befreiung beantragen: Kleinstunternehmer:innen zahlen nur 132 € Unfallversicherung pro Jahr.

- Registrierkasse: Jahresbeleg erstellen.

Tipps für Arbeitgeber:innen

- Jahressechstel prüfen, ob Prämie mit 6 % besteuert werden kann.

- Steuerfreie Geschenke:

- 3.000 € Teuerungsprämie bzw. Gewinnbeteiligung

- 186 € Weihnachts-Sachgeschenke

- 365 € für Weihnachtsfeier, Ausflug

- 1.000 € Zuschuss zur Kinderbetreuung (2.000 € ab 2024)

- 186 € Jubiläums-Sachgeschenke

- 20 % bzw. 1.000 € Mitarbeiterrabatt

- 300 € Zukunftssicherung

Tipps für Arbeitnehmer:innen

Steuerausgleich 2018 einreichen.

Tipps für alle

Spenden: bis 10 % des laufenden Gewinns bzw. 10 % des Jahreseinkommens.

Werbungskosten, Sonderausgaben, außergewöhnliche Belastungen noch heuer bezahlen.

Homeoffice als Betriebsstätte

Die Änderung der technischen Möglichkeiten hat das Homeoffice immer attraktiver gemacht. Bei grenzüberschreitenden Tätigkeiten stellt sich die Frage, ob durch das Homeoffice für ein ausländisches Unternehmen eine Betriebsstätte im Inland begründet wird.

Die ertragsteuerlichen Folgen sind im jeweiligen DBA (Doppelbesteuerungsabkommen) geregelt. Das Finanzministerium hat nun im EAS (Express-Antwort-Service) 3445 Klarheit über die Tatbestandsmerkmale der Begründung einer zusätzlichen Betriebsstätte geschaffen.

Voraussetzung für die Begründung einer Betriebsstätte

Nach Maßgabe der OECD ist für die Begründung einer Betriebsstätte eine dauerhafte Geschäftseinrichtung notwendig,

- mit der die Unternehmertätigkeit (nicht bloße Hilfstätigkeit) ausgeübt wird und

- über die das Unternehmen Verfügungsmacht hat.

Die Wohnung des Mitarbeiters stellt eine dauerhafte Geschäftseinrichtung dar, wenn diese nicht nur gelegentlich zur Ausübung der Unternehmenstätigkeit genutzt wird. Wenn das Unternehmen die Tätigkeit im Homeoffice nicht verlangt und dem Mitarbeiter einen Arbeitsplatz zur ständigen Benutzung zur Verfügung stellt, ist die Begründung einer Betriebsstätte zu verneinen. Die faktische Verfügungsmacht des Dienstgebers über das Homeoffice ist nicht gegeben.

Leitende Angestellte und Führungskräfte

Ob ein Nicht-Verlangen der Ausübung der Tätigkeit im Homeoffice auch bei Führungskräften und leitenden Angestellten gegen die Begründung einer Betriebsstätte spricht, ist noch offen. Unklar ist allerdings, warum hier andere Grundsätze gelten sollten.

Entnahme von Betriebsgebäuden ab sofort steuerfrei

Mit dem Abgabenänderungsgesetz AbgÄG 2023 wurde ein echtes Praxisproblem beseitigt. Die Entnahme von Betriebsgebäuden löst nicht bei Entnahme, sondern erst bei Verkauf Steuerpflicht aus.

Entnahmen bisher

Wer ein Betriebsgebäude ins Privatvermögen übernahm, weil etwa der Betrieb ohne Geschäftslokal verkauft wurde, erlebte häufig eine böse Überraschung. Während die Entnahme von Grund und Boden steuerfrei war und erst bei Verkauf steuerpflichtig wurde, musste man für den Gebäudeanteil bereits bei der Entnahme Steuern zahlen.

Dabei fielen 30 % Immobilienertragsteuer (ImmoESt) für einen fiktiven Gewinn an, der sich vereinfacht gesprochen aus dem aktuellen Marktwert (steuerlicher Teilwert) abzüglich Anschaffungskosten vermindert um die Abschreibungen (Buchwert) errechnete. Das führte dazu, dass Entnahmen im Rahmen von Umgründungen, Betriebsaufgaben oder -verkäufen zu einer immensen Steuerbelastung führen konnten, ohne dass parallel dazu Einnahmen aus dem Immobilienverkauf zuflossen. Auch die Ermittlung des relevanten Teilwertes stellte sich als schwierige Aufgabe dar und musste für das Finanzamt nachvollziehbar sein.

Entnahmen ab Juli 2023

Hier brachte das AbgÄG 2023 seit 1. Juli 2023 endlich eine zufriedenstellende Lösung. Nun ist nicht nur der nackte Grund und Boden, sondern das gesamte Grundstück inklusive Gebäude zum Zeitpunkt der Entnahme steuerfrei. Der Entnahmewert ist der Buchwert im Betrieb. Damit unterbleiben die Aufdeckung und Versteuerung der stillen Reserven im Zeitpunkt der Entnahme.

Erst zum Zeitpunkt des Verkaufs fallen 30 % ImmoESt auf den Gewinn aus dem Grundstücksverkauf an. Die Steuerlast kann daher aus dem Verkaufserlös beglichen werden.

Diese Entnahmeregelung ist auch im Rahmen einer (Teil-)Betriebsveräußerung, einer Umgründung oder eines Rechtsformwechsels anwendbar und auch hier erfolgt die Besteuerung der stillen Reserven des Gebäudes erst im Rahmen der Veräußerung der Liegenschaft.

Herstellerbefreiung

Selbst hergestellte Gebäude sind unter bestimmten Voraussetzungen von der ImmoESt befreit. Diese Herstellerbefreiung gilt für Gebäude, die nicht innerhalb der letzten zehn Jahre zur Erzielung von Einkünften gedient haben. Im AbgÄG 2023 wurde nun festgelegt, dass die Herstellerbefreiung nur dann anwendbar ist, wenn die Gebäudeerrichtung im Privat- und nicht im Betriebsvermögen stattfand.

Praxistipp:

Ein leerstehendes Betriebsgebäude kann nun ohne Besteuerung der stillen Reserven privat genutzt oder vermietet werden. Erst bei Verkauf fällt ImmoESt an. Wir beraten Sie gerne dazu.

Cybersicherheit: Pflicht!

Die Cybersicherheitsrichtlinie NIS2 tritt spätestens am 18. Oktober 2024 in Kraft. Beschäftigen sollte man sich jetzt schon damit.

Die bisherigen Regelungen über Sicherheitsmaßnahmen und Meldepflichten soll auf weite Teile der Wirtschaft ausgedehnt werden. Betroffene Unternehmen sind:

- Mittlere und große Unternehmen in kritischen Sektoren (ab 50 Beschäftigte und über 10 Mio. € Jahresumsatz/Bilanzsumme): Energie, Verkehr, Bankwesen, Finanzmarktinfrastrukturen, Gesundheitswesen, Trinkwasser, Abwasser, Digitale Infrastruktur, Verwaltung von IKT-Diensten B2B, öffentliche Verwaltung, Weltraum, Post- und Kurierdienste, Abfallbewirtschaftung, Chemie, Lebensmittel, verarbeitendes/herstellendes Gewerbe, Anbieter digitaler Dienste, Forschung (fakultativ).

- Anbieter unabhängig von der Größe: Vertrauensdienste, öffentliche elektronische Kommunikationsnetze, TLD-Namenregister und DNS-Diensteanbieter, Monopolanbieter eines kritischen Service in einem Mitgliedstaat.

- Dienstleister und Lieferanten von betroffenen Unternehmen, da auch die Sicherheit innerhalb der Lieferkette gewährleitet sein muss.

Besagte Unternehmen müssen je nach Ausprägung ihrer Betroffenheit unterschiedliche Risikomaßnahmen treffen. Interessant ist auch, das NIS2 den Budgetrahmen für das Risikomanagement mit bis zu 10 Mio. € oder 2 % des Umsatzes vorschreibt. Happig sind auch die Strafen bei Nichteinhaltung, die sich auf dieselbe Höhe belaufen.

Machen Sie den Check, ob Sie betroffen sind auf ratgeber.wko.at/NIS2

Tipp:

Im eigenen Interesse sollten sich alle Unternehmen mit Cybersicherheit befassen um möglichst vor teuren Cyberattacken geschützt zu sein.

Verluste optimal verwerten

In der heutigen Finanz- und Businesswelt ist es unvermeidlich, dass Verluste gelegentlich auftreten. Doch diese Verluste müssen nicht zwangsläufig als rein negativ betrachtet werden. Das österreichische Steuersystem bietet Möglichkeiten, Verluste optimal zu verwerten und somit langfristig zu nutzen.

Verlustausgleich

Der Verlustausgleich ist eine wichtige Methode für Einkommensteuerpflichtige, um Verluste aus einer Einkunftsquelle mit Gewinnen aus einer anderen zu verrechnen. In einem ersten Schritt erfolgt diese Aufrechnung im selben Jahr (Verlustausgleich). Dadurch wird die steuerliche Belastung bereits im Verlustjahr reduziert, wenn wieder andere positive Einkünfte vorliegen. Da diese Verlustverwertung besonders attraktiv ist, hat die Finanz strenge Regeln erlassen. Die wichtigsten Verlustausgleichsbeschränkungen:

- Liebhaberei: Um Verluste aus einer Einkunftsquelle geltend zu machen, muss nachgewiesen werden, dass in Summe ein Überschuss erwirtschaftet wird. Dies geschieht mittels Prognoserechnung. Vor allem bei Vermietung und Verpachtung gibt es strenge Regeln zu beachten.

- Grundstücksverkauf aus betrieblichem Anlagevermögen und Privatvermögen: Verluste dürfen nur mit gleichartigen Gewinnen verrechnet werden. Was darüber hinaus geht, wird auf 60 % gekürzt. Dieser Rest kann bei Betriebsvermögen ausgeglichen und vorgetragen werden; bei Privatvermögen kann dieser nur gegen Einkünfte aus Vermietung und Verpachtung – wahlweise sofort oder auf 15 Jahre verteilt – gerechnet werden.

- Verkauf Kapitalvermögen: Verluste dürfen nur mit anderen Kapitaleinkünften verrechnet werden; nicht aber mit Zinsen aus Sparbüchern und Konten. Im Betriebsvermögen darf 55 % vom Rest ausgeglichen und vorgetragen werden, im Privatvermögen ist der Restverlust verloren.

- Verlustvortrag als langfristige Strategie

Der Verlustvortrag ermöglicht es, Verluste aus betrieblichen Einkunftsarten unbegrenzt in zukünftigen Jahren mit Gewinnen zu verrechnen. Bei Kapitalgesellschaften können nur 75 % des Gewinns mit Verlustvorträgen verrechnet werden.

Wird der Betrieb verkauft, verbleibt ein noch nicht verrechneter Verlustvortrag beim Verkäufer. Nur im Erbfall geht der Verlust auf den Erben über, wenn dieser den Betrieb übernimmt. Bei einem GmbH-Verkauf bleiben die Verluste in der GmbH und können gegen zukünftige Gewinne verrechnet werden. Ausnahme Mantelkauf: Kommt es zu einer wesentlichen Änderung der Struktur, geht der Verlustvortrag verloren.

Fazit: Chancen in schwierigen Zeiten nutzen

Der Verlustausgleich, die Verlustverwertung bei Grundstücken und Kapitalanlagen sowie der Verlustvortrag sind Instrumente, die strategisch eingesetzt werden können, um die finanzielle Situation zu optimieren. Es empfiehlt sich jedoch, steuerliche Angelegenheiten stets mit einem Fachexperten zu besprechen, um individuelle Vorteile bestmöglich und optimiert zu nutzen.

Vermietung – Steuer 1×1

Die Vermietung von Immobilien kann eine lukrative Einkommensquelle sein, birgt jedoch auch steuerliche Verpflichtungen.

Einkünfte aus Vermietung und Verpachtung

Der Vermietungsüberschuss unterliegt der Einkommensteuer. Die erzielten Mieteinnahmen müssen als Teil des Gesamteinkommens versteuert werden.

Werbungskosten

Vermieter können die Kosten im Zusammenhang mit der Vermietung als Werbungskosten geltend machen. Dazu zählen beispielsweise Instandhaltungs- und Reparaturkosten, Verwaltungskosten, Grundsteuer, Versicherungen, Steuerberatungskosten und Finanzierungszinsen.

Absetzbare Abschreibungen

Abschreibungen (Afa) auf das Gebäude sind ebenfalls absetzbar. Ein Grundanteil von 20 bis 40 %, je nach Lage und Bauart, reduziert jedoch die Afa-Basis. Der Gebäudewert wird über die Nutzungsdauer von zumeist 67 Jahren verteilt. Seit Juli 2020 können neu angeschaffte Immobilien über die ersten zwei Jahre beschleunigt abgeschrieben werden.

Liebhaberei

Bei Anlaufverlusten z.B. durch eine Finanzierung, muss man dem Finanzamt mittels Prognoserechnung nachweisen, dass insgesamt ein Totalüberschuss erzielt wird. Für Eigentumswohnungen hat man dafür 20 Jahre Zeit, bei Zinshäusern sind es 25.

Umsatzsteuer

Kleinunternehmer bis 35.000 € Nettoumsatz sowie die Vermietung von Geschäftsräumlichkeiten sind unecht USt-befreit. In beiden Fällen kann man unter bestimmten Voraussetzungen in die USt-Pflicht optieren.

Ferienimmobilien

Hier ist die Vermietung steuerlich komplexer, da die Vermietung auch unter die Einkünfte aus Gewerbebetrieb fallen kann. Die Unterscheidung hat Auswirkungen auf die Höhe der Steuern und die Art der Abgaben.

Tipp:

Die steuerlichen Regelungen für Immobilienvermietung sind komplex und situationsabhängig. Professionelle Beratung zahlt sich hier aus.

Steuervorteil durch Öko-Investitionen

Die Ökosoziale Steuerreform geht in die zweite Runde. Ziel ist es, Anreize für Unternehmensinvestitionen zu schaffen und somit die Wirtschaft weiter zu unterstützen. Neben dem investitionsbedingten Gewinnfreibetrag gibt es seit heuer den Investitionsfreibetrag (IFB) wieder. Für Öko-Investitionen ist der IFB besonders interessant.

Für betriebliche Investitionen in Wirtschaftsgüter (WG) des abnutzbaren Anlagevermögens steht seit 1. Jänner 2023 ein 10 %iger IFB, für Öko-Investitionen 15 %, als zusätzliche Betriebsausgabe zu. Geltend machen können den IFB Einnahmen-Ausgaben-Rechner und Bilanzierer, nicht jedoch Pauschalierer. Der IFB gilt für Investitionen bis 1 Mio. €.

Nicht förderbar sind unter anderem folgende Investitionen:

- Geringwertige WG

- Gebrauchte WG

- WG mit AfA-Sonderform wie etwa Fahrzeuge oder Gebäude (außer Elektro-Kraftfahrzeuge und Öko-Heizungen)

- Unkörperliche Wirtschaftsgüter (außer Investitionen im Bereichen Ökologisierung, Digitalisierung oder Gesundheit/Life-Science)

- Anlagen zu fossilen Energieträgern

Das Wirtschaftsgut muss mindestens vier Jahre im inländischen Betrieb bleiben, ansonsten muss man nachversteuern. Das gilt auch bei Übertragung des Betriebs oder Betriebsaufgabe während der Behaltedauer. Nur bei höherer Gewalt oder behördlichem Eingriff entfällt die Nachversteuerung.

Öko-Heizungen

Grundsätzlich sind Gebäude und Gebäudeeinbauten vom IFB ausgeschlossen. Durch eine Gesetzesänderung wurde nun nachgebessert und folgende Investitionen im Zusammenhang mit Gebäuden sind nun IFB-fähig: Wärmepumpen, Biomassekessel, Fernwärme- bzw. Kältetauscher, Übergabestationen und Mikronetze zur Wärme- und Kältebereitstellung.

Öko-Investitionsfreibetrag

Eine Verordnung regelt, für welche WG der Öko-IFB verwendet werden darf:

- WG, denen eine Umwelt-, Klima- oder Energieförderung oder ein Kommunalkredit zusteht (Plausibilisierung der Zuerkennung genügt).

- E-Fahrzeuge laut Liste in Verordnung

- Öffentliche und auch nicht öffentliche E-Ladestationen und WG zum Betrieb einer Wasserstofftankstelle, sofern ausschließlich Öko-Strom/Wasserstoff genutzt wird, inkl. Ladekabel

- (E)-Fahrräder inkl. Transport-, Spezialfahrrädern, Radanhänger

- WG, die der Verlagerung von Güterverkehr auf Schienen dienen

- WG zur Erzeugung von Öko-Strom, Öko-Wasserstoff und Biomethan

- WG zur Speicherung von Strom

IFB und Gewinnfreibetrag (GFB)

Wird für ein WG der IFB beantragt, kann ein investitionsbedingter GFB nicht zusätzlich beansprucht werden. Der IFB kann zu einem ausgleichs- und vortragsfähigen Verlust führen, was beim Gewinnfreibetrag nicht möglich ist.

Tipp: Wer IFB-fähig investiert, sollte den IFB ausnutzen und für den GFB begünstigte Wertpapiere anschaffen. Wir beraten Sie gerne dazu.

Weiterverdienen neben der Pension

Neben der Alterspension darf man unbegrenzt dazuverdienen. Alternativ kann man auch später in Pension gehen. Was sich lohnt und was nicht, hängt nicht zuletzt von Ihrer persönlichen Liquiditätsplanung ab. Wir haben vier klassische Varianten für ASVG- bzw. GSVG-Pensionisten mit Vor- und Nachteilen zusammengestellt.

|

|

1 |

2 |

3 |

4 |

|

|

||||

|

Liquidität |

Nur Zuverdienst |

Pension laufend minimal erhöht + Zuverdienst |

Pension |

Pension + Passiveinkünfte |

|

+ |

· Aufschubbonus: Halbierung der Pensionsbeiträge für max. drei Jahre |

· Doppelte Einkünfte

|

· Keine Sozialversicherungsbeiträge · Aufbesserung der Pension |

· Keine Sozialversicherungsbeiträge · Geringe Arbeitsleistung notwendig |

|

– |

· Verzicht auf Pension |

· Volle Sozialversicherungs-beiträge · Steuernachzahlung durch Zusammenrechnung (höhere Progression)

|

· Geringer Nebenverdienst bis rd. 500 € pro Monat · Steuernachzahlung durch Zusammenrechnung (höhere Progression)

|

· Vermögen notwendig und gebunden · Steuernachzahlung durch Zusammenrechnung (Vermietung) bzw. KESt-Abzug · Kein „echtes“ Weiterarbeiten im Beruf |

|

|

||||

|

Liquidität |

Pension deutlich erhöht |

Pension minimal erhöht |

Pension nicht erhöht 2) |

Pension nicht erhöht 2) + Passiveinkünfte |

|

+ |

· Aufschubbonus: 4,2 % Zuschlag zur Pension pro Jahr des Aufschubs ergibt deutlich höhere Pension |

|

|

· Einkünfte bleiben auch im endgültigen Ruhestand, wenn Vermögen nicht verkauft wird |

|

– |

· Amortisiert sich erst nach 8-10 Jahren |

· Erhöhung ist sehr gering · Amortisiert sich erst nach mehr als 20 Jahren |

|

· Vermögen notwendig und gebunden · Steuernachzahlung durch Zusammenrechnung (Vermietung) bzw. KESt-Abzug |

- Geringfügigkeit 2023: 500,91 € pro Monat

- Pensionserhöhung: alle Pensionen werden außerdem jährlich um die Inflation erhöht.

Photovoltaik

Es gibt seit kurzem einen Freibetrag für kleine und eine Übergewinnbesteuerung für große Photovoltaik-Anlagen.

Einkünfte aus der Stromeinspeisung aus Photovoltaik (PV)-Anlagen in das öffentliche Netz sind steuerpflichtig, sobald der Veranlagungsfreibetrag von 730 € beim privaten Eigentümer überschritten wird. Aufgrund des gestiegenen Strompreises können Überschuss- und Volleinspeiser in die Steuerpflicht rutschen. Mit einem Freibetrag von 12.500 kWh wird dies ab 2022 verhindert.

Steuerfreie Einspeisung

Einkünfte aus der Einspeisung von höchstens 12.500 kWh elektrischer Energie aus Photovoltaikanlagen sind bereits seit 2022 steuerfrei. Was darüber hinaus eingespeist wird, ist steuerpflichtig. Die Befreiung gilt allerdings nur für Anlagen mit einer Modulspitzenleistung von nicht mehr als 25 kWp. Die Leistung des Wechselrichters ist irrelevant.

Der Freibetrag gilt pro natürlicher Person. Wird eine Anlage von mehreren Personen betrieben, steht der Freibetrag mehrmals zu. Ist eine Person an mehreren Anlagen beteiligt, steht ihr der Freibetrag nur einmal zu. Das gilt auch für Personengesellschaften: Hier gilt der Freibetrag nur für beteiligte natürliche Personen. GmbHs mit PV-Anlagen erhalten diesen Steuervorteil nicht.

In der Steuererklärung der Personengesellschaft ist die Befreiung noch nicht auszuweisen, sondern erst in der Einkommensteuererklärung der Beteiligten. (Ehe-)Paare dürfen auf eine Erklärung verzichten, wenn die Steuerbefreiung bei allen Personen offensichtlich ist.

Allerdings sehen die Richtlinien vor, dass die Einkünfte aus der PV-Anlage nur den wirtschaftlichen Eigentümern zuzurechnen sind. Eine Verteilung auf alle im Haushalt lebenden Personen, wie etwa Kinder, ist nicht erlaubt. Wer den Stromliefervertrag abgeschlossen hat, ist dafür nicht maßgeblich.

Übergewinnsteuer

Den Energiekrisenbeitrag-Strom (EKB-S) – bezeichnet als Übergewinnsteuer – müssen Stromerzeuger mit einer installierten Kapazität von mehr als einem Megawatt leisten, die im Inland Strom aus fossilen Brennstoffen aber auch aus erneuerbaren Energien wie etwa Photovoltaik produzieren und veräußern.

Vom EKB-S befreit sind unter anderem Anlagen mit Einspeise- oder Nachfolgetarif nach Ökostromgesetz sowie Anlagen, die eine Marktprämie nach dem Erneuerbaren-Ausbau-Gesetz (EAG) mit Rückzahlungsverpflichtung erhalten.

Der EKB-S errechnet sich aus den Überschusserlösen, also jenen Markterlösen aus der Veräußerung von Strom, die eine festgesetzte Markterlösobergrenze von 140 €/MWh übersteigen. Als Bemessungsgrundlage dient die Summe der monatlichen Überschusserlöse, die zwischen dem 1. Dezember 2022 und dem 31. Dezember 2023 erzielt wird. Von diesen Überschusserlösen sind 90 % als EKB-S abzuführen, wobei es noch Absetzbeträge von max. 36 € pro MWh gibt, wenn in erneuerbare Energien oder Energieeffizienz investiert wird.

Kapitalerträge erfassen

Einnahmen und Ausgaben von privaten Kapitalerträgen ohne Kapitalertragsteuer (KESt)-Abzug müssen ab 1.1.2023 aufgezeichnet werden.

Betroffen sind u.a.

-

Zinsen, Dividenden und sonstige Kapitalerträge auf ausländischen Konten inkl. Gewinne aus Verkäufen

-

Einkünfte jeglicher Art aus Kryptowährungen im Ausland

-

Einkünfte jeglicher Art aus Kryptowährungen im Inland (bis 2023) und auch danach, wenn die KESt nur vorläufig abgezogen wird

-

Erträge aus nicht öffentlichen Forderungswertpapieren, Privat- oder Gesellschafterdarlehen, stillen Beteiligungen, GmbH-Anteil-Verkäufen

Wie muss man aufzeichnen?

-

Übersichtlich: Ein sachkundiger Dritte muss sich auskennen.

-

Chronologisch: Geschäftsvorfälle der Reihenfolge nach erfassen

-

Lebende Sprache: Finanz kann Übersetzung verlangen

-

Geordnet, vollständig, richtig

-

Unveränderbar: Excel nicht erlaubt, da veränderbar

-

Zeitgerecht: Also nicht erst am Jahresende; Barzahlungen: täglich

-

Datenträger: Darf nachher nicht verändert werden. Datensicherung nötig! Wiedergabe muss über sieben Jahre möglich sein.

-

Summen: müssen nachvollziehbar sein

-

Aufbewahrung: sieben Jahre

Diese Vorgaben sind für Private mit Konto oder Depot im Ausland sowie Wallet-Besitzer schwer zu erfüllen. Es wird sich zeigen, ob hier so heiß gegessen wie gekocht wird. Wir empfehlen jedenfalls alle Transaktionen und Übersichten als PDF herunterzuladen und sieben Jahre aufzubewahren. Die Zusammenstellung kann unseres Erachtens in Excel -Tabellen erfolgen, da die Anschaffung eines Buchhaltungsprogramms dafür nicht zumutbar ist.

Stromkostenbremse erweitert

Der Stromkostendeckel gilt nun auch für private Haushalte in Kombination mit Gewerbe und Bauern; Haushalte mit vier und mehr Personen erhalten einen Stromkostenergänzungszuschuss.

Allgemeine Info zur Stromkostenbremse

Die Stromkostenbremse gilt von Dezember 2022 bis Juni 2024. Die Stromkostenbremse gilt für natürliche Personen, die einen aufrechten Stromlieferungsvertrag für einen Haushalts-Zählpunkt haben. Diese Personen erhalten die Stromkostenbremse automatisch von ihrem Stromlieferanten auf der nächsten Rechnung und bei zukünftigen Teilbetragszahlungen. Pro Haushalts-Zählpunkt wird maximal ein Grundkontingent von 2.900 Kilowattstunden (kWh) gefördert.

Das sind laut Regierung rund 80 % des durchschnittlichen Verbrauchs der österreichischen Haushalte. Bis zu diesem Grundverbrauch soll der reine Strompreis (Arbeitspreis) maximal 10 Cent pro kWh betragen.

Gewerbe- und landwirtschaftliche Haushalte

Die Stromkostenbremse gilt nun auch für Personen, die den privaten Strom aus bäuerlichen und gewerblichen Stromlieferungsverträgen beziehen.

Zuschuss für Haushalte mit mehr als drei Personen

Mit einer Ergänzung wurde Ende Jänner der Stromkostenergänzungszuschuss beschlossen. Dieser wird – sofern technisch möglich – automatisch von der nächsten Jahresrechnung abgezogen, wenn an einer Adresse mehr als drei Personen ihren Hauptwohnsitz haben. Die Entlastung wird in drei Tranchen ausbezahlt und beträgt insgesamt 166,25 € für die vierte und jede weitere Person im Haushalt.

Mehrpersonenhaushalte, die nicht automatisch erfasst werden können, oder an denen mehr als ein Zählpunkt mit Entnahme besteht, werden beginnend mit Mitte April informiert und können einen Antrag stellen.

E-Mobilität und Sachbezug

Arbeitgeber setzen verstärkt auf elektrische Fortbewegung. Seit Jahresanfang gibt die Sachbezugswerte-Verordnung Antwort auf einige Unklarheiten.

Bezugsumwandlung

Für E-Autos und alle anderen rein elektrischen Fortbewegungsmittel setzt man einen Sachbezugswert von Null an, wenn diese vom Arbeitgeber zur privaten Nutzung bereitgestellt werden. Dies ist nun auch möglich, wenn man das E-Fahrzeug als Gegenleistung für einen Verzicht auf einen Teil des Gehalts erhält. Voraussetzung für eine solche Bezugsumwandlung ist, dass bisher entsprechend hoch über dem Kollektivvertrag bezahlt wurde. Diese Befreiung gilt nun auch in der Sozialversicherung.

Achtung: Es dürfen nur die überkollektivvertraglich gewährten Gehaltsbestandteile umgewandelt werden, sonst drohen Strafen nach dem Lohn- und Sozialdumpinggesetz.

E-Tanken abgabenfrei

Das unentgeltliche Aufladen eines Elektrofahrzeugs beim Arbeitgeber ist abgabenfrei. Auch das E-Tanken des Arbeitgeber-E-Autos bei einer öffentlichen Ladestation ist sachbezugsfrei. Sogar das Aufladen zu Hause kann steuerfrei gesponsert werden, wenn die Lademenge zugeordnet werden kann und der Kostenersatz einem vom Finanzministerium jährlich veröffentlichten Strompreis nicht übersteigt. Für das Jahr 2023 sind das 22,247 Cent pro kWh. Alternativ kann man bis 2025 einen Kostenersatz von bis zu 30 € pro Monat steuerfrei auszahlen, wenn die Ladeeinrichtung nachweislich nicht in der Lage ist, die Lademenge dem KFZ zuzuordnen.

Carsharing

Zuschüsse für Carsharing sind ab 2023 bis zu 200 € pro Jahr steuerfrei, wenn sichergestellt wird, dass nur Elektrofahrzeuge ausgeborgt werden können.

Das verflixte dritte Jahr

In der Nachgründungsphase heißt es durchzuhalten, denn nun flattern die ersten Steuerbescheide und Sozialversicherungsnachzahlungen ein.

Wer Gewinn macht, muss sich mit dem Thema Sozialversicherung und Einkommensteuer auseinandersetzen. Da es für Gründer zumeist noch keine Steuervorauszahlungen und nur die niedrigsten SV-Beiträge zu zahlen gibt, werden Jungunternehmer im „verflixten“ dritten Jahr oft eiskalt erwischt – über ein Drittel der Insolvenzen passieren drei bis sieben Jahre nach Gründung.

Steuersparbuch für Eilige

Die überschlagsmäßige Empfehlung lautet: Legen Sie für die Einkommensteuer mindestens ein Drittel und für die Sozialversicherung mindestens ein Viertel des Gewinns auf ein Steuersparbuch.

Steuersparbuch für genaue Rechner

Sozialversicherung der Selbständigen

Die Beiträge nach dem GSVG betragen aktuell 26,83 % von der endgültigen Beitragsgrundlage: steuerlicher Gewinn

– Gewinnfreibetrag

+ vorläufige SV-Beiträge (ohne Unfallversicherung und Selbständigenvorsorge)

Nach oben und nach unten begrenzen:

- Mindestbeitragsgrundlage: 6.011 € p.a.

- Höchstbeitragsgrundlage: 81.900 € p.a.

(Werte 2023)

Die endgültigen Beiträge berechnet die SVS sobald sie den Einkommensteuerbescheid vom Finanzamt übermittelt bekommen hat. Für die Nachzahlung in der SVS werden die vorläufig geleisteten Beiträge abgezogen und im folgenden Kalenderjahr über vier Quartale vorgeschrieben. Für Gründer mit Gewerbeschein gibt es außerdem in den ersten beiden Jahren eine fixe Krankenversicherung. Gleichzeitig sind die neuen vorläufigen SV-Beiträge auf Basis des Gewinns aus der Steuererklärung zu zahlen.

Einkommensteuer

Hier funktioniert das Spiel ähnlich: Gründer zahlen Einkommensteuervorauszahlungen auf Basis ihrer Gewinnschätzung im Fragebogen. Die endgültige Steuerbelastung ergibt sich erst bei Veranlagung der Steuererklärung. Diese ist dann auch die Basis für die neuerlichen Vorauszahlungen. Auch hier kumulieren sich Nachzahlung und Anpassung der Vorauszahlungen zumeist im dritten Jahr.

Da die Einkommensteuer auf einem Stufentarif basiert und die Steuerstufen ab 2023 an die Inflation angepasst werden, kann für Berechnung ein Steuertarif-Rechner helfen:

www.bmf.gv.at

> Berechnungsprogramme

> Abgabenrechner für Unternehmer/innen

Zahlungsschwierigkeiten

Sollte das verflixte dritte Jahr zuschlagen und es mit den Nach- und Vorauszahlungen eng werden, so kann man sowohl bei der SVS als auch beim Finanzamt um Stundung oder Ratenzahlung ansuchen. Die Zinsen dafür betragen aktuell 4,63 % p.a. bei der SVS und 4,38 % p.a. bei der Finanz.

Herabsetzung

Sollten die Vorauszahlungen für das aktuelle Jahr zu hoch sein, weil der voraussichtliche Gewinn niedriger ausfallen wird, so kann man bei beiden Behörden einen Herabsetzungsantrag einreichen. Bei der Finanz hat man dafür bis 30. September und bei der SV theoretisch bis zum Jahresende Zeit. Sinnvoll ist es hier, dies bis Mitte November zu tun, damit die letzte Vorauszahlung bis 30.11. noch angepasst werden kann.

Tipp:

Im Zuge der Steuererklärungen berechnen wir auch die zu erwartenden Vorauszahlungen für Sie.

Tipp:

Broschüre „Das verflixte 3. Jahr“

www.gruenderservice.at

> Publikationen

E-Mobilität und GmbH- Geschäftsführer

Verordnung regelt jetzt die Nutzung von Motor- oder Fahrrädern durch wesentlich beteiligte Geschäftsführer (Anteil über 25 %).

Seit 2018 regelt eine Verordnung, dass zur Ermittlung des steuerpflichtigen geldwerten Vorteils aus der Privatnutzung eines Firmen-KFZ die Werte der Sachbezugswerte-Verordnung verwendet werden können. Damit wurden reine E-Fahrzeuge interessant, denn für diese ist laut der Verordnung kein steuerlicher Sachbezug anzusetzen.

Ab 2022 wurden nun auch explizit Kraftfahrräder und Fahrräder miteingeschlossen. Dessen elektrische Vertreter sind somit auch abgabenfrei. Interessant ist der Verweis auf die Sachbezugswerte-Verordnung auch insoweit, weil es hier Klarstellungen für das E-Tanken ab 2023 gibt (siehe Artikel auf dieser Seite).

Der Sachbezugswert ist bei nicht reinen E-Fahrzeugen in vielen Fällen zu hoch. Hier kann man auch den tatsächlichen Anteil an Privatfahrten gegenüber den Gesamtkosten des Firmenwagens laut Buchhaltung ansetzen. Voraussetzung ist allerdings, dass die privaten Fahrten mittels Fahrtenbuch oder Ähnlichem nachgewiesen werden. Eine Schätzung des Privatanteils ist in der Verordnung nicht vorgesehen.

Neue Pauschalierung in Land- & Forstwirtschaft

Der Gewinn eines land- und forstwirtschaftlichen Betriebes kann grundsätzlich durch Buchführung, Einnahmen-Ausgaben-Rechnung, Teil- oder Vollpauschalierung ermittelt werden. Mit 1.1.2023 wurden die Wertgrenzen in der Land- und Forstwirtschaft-Pauschalierungsverordnung geändert.

Die Pauschalierungen sind von den Umsätzen und Einheitswerten (EHW) des Betriebes abhängig. Bei einem Einheitswert bis 75.000 € kann die Vollpauschalierung angewendet werden. Hier wird der Gewinn auf Basis des Einheitswertes unter Berücksichtigung von Zu- und Verpachtungen ermittelt. Der Einheitswert der selbstbewirtschafteten Flächen ist mit 42 % zu multiplizieren (Grundbetrag).

Bei einem Umsatz von unter 600.000 € und einem Einheitswert zwischen 75.000,01 € und 165.000 € (bis 2022: zwischen 75.000,01 € und 130.000 €) kann die Teilpauschalierung in Anspruch genommen werden, Vieheinheiten und reduzierte landwirtschaftliche Nutzflächen sind irrelevant. Zur Gewinnermittlung werden von den tatsächlichen Einnahmen 70 % oder 80 % bei Veredelungstätigkeiten, als pauschale Ausgaben in Abzug gebracht.

Sonderregelungen bestehen weiterhin für Forstwirtschaft (EHW > 15.000 €), Weinbau (Weinbaufläche > 60 Ar), Gartenbau, Obstbau, Mostbuschenschank sowie land- und forstwirtschaftlichen Nebenerwerb. Die Einnahmengrenze für landwirtschaftliche Nebentätigkeiten wurde von 40.000 € auf 45.000 € angehoben.

Auch in der Umsatzsteuerpauschalierung gilt für die Anwendbarkeit die neue Umsatzgrenze von 600.000 € (bisher 400.000 €).

|

EHW |

75.000 € |

165.000 € |

165.000 € |

|

|

Umsatz |

600.000 € |

600.000 € |

700.000 € |

|

|

Vollpauschalierung Gewinn = |

Teilpauschalierung 70 % (bzw. 80 %) |

Einnahmen- Rechnung |

Buchführung |

Elektroauto als Dienstwagen

Elektromobilität bietet für Unternehmen steuerliche Vorteile. Da der Sachbezug wegfällt, werden die CO2-freien fahrbaren Untersätze auch bei Mitarbeitern immer beliebter.

Förderungen

Auch 2022 wird der Ankauf von Fahrzeugen mit alternativen Antriebsformen sowie Elektro-Ladeinfrastruktur gefördert. Die E-Mobilitätsoffensive läuft aktuell noch bis 31.3.2023 bzw. solange es Fördermittel gibt. Für einen betrieblichen E-Pkw gibt es beispielsweise 2.000 € Förderung und für ein E-Nutzfahrzeug bis zu 12.500 €. Auch für E-Bikes und E-Transporträder gibt es Unterstützung. Eine gute Übersicht finden Sie auf

www.oeamtc.at > Themen > Elektromobilität > Förderungen

Steuerzuckerl für Unternehmen

Während es bei den Förderungen auch Geld für Hybrid-Fahrzeuge und Fahrzeuge mit Reichweitenverlängerung gibt, muss ein steuerliches Elektrofahrzeug komplett CO2-emissionsfrei sein. Die volle steuerliche Begünstigung gibt es für die Kategorie bis 40.000 € Anschaffungskosten: voller Vorsteuerabzug und voll absetzbar auf acht Jahre. Bei teureren Autos reduziert sich der Vorsteuerabzug und ab 80.000 € gibt es gar keinen mehr. Außerdem wird die Absetzbarkeit immer nur von 40.000 € (Luxustangente) gerechnet. Ladestrom und andere nicht wertabhängige Ausgaben sind aber stets absetzbar. Ab 2023 kann sogar ein Investitionsfreibetrag von mind. 10 % abgesetzt werden.

Steuerzuckerl für Dienstnehmer und Geschäftsführer

Egal wie hoch die Anschaffungskosten waren, Dienstnehmer und wesentlich beteiligte Gesellschafter-Geschäftsführer müssen keinen Sachbezug versteuern, wenn sie das Elektroauto auch privat nutzen dürfen. Das gilt auch für unentgeltliches Aufladen eines firmeneigenen E-Pkw beim Arbeitgeber.

Aufladen neu geregelt

In der Praxis zeigen sich vor allem Pro-bleme beim Aufladen, wenn das E-Dienstauto zu Hause geladen wird. Hier hat der Gesetzgeber reagiert und einen Entwurf zur Sachbezugswerteverordnung vorgelegt. Dort soll ab 2023 das Laden eines E-Fahrzeuges beim Arbeitgeber sachbezugsfrei bleiben. Das gilt sogar dann, wenn der Mitarbeiter das Privatauto beim Arbeitgeber aufladen darf.

Wirklich neu ist nun, dass auch ein Kostenersatz für den Ladestrom für den Firmenwagen frei bleiben soll, wenn zu Hause geladen wird. In den Erläuterungen zur geplanten Änderung ist allerdings zu lesen, dass eine exakte Erfassung der Kosten für das Aufladen des arbeitgebereigenen Fahrzeuges erforderlich ist. Damit ist eine Ladevorrichtung erforderlich, die den Ladestrom pro Ladevorgang ermittelt. Auf wen die Stromrechnung ausgestellt wird, ist unerheblich. Werden die Stromkosten für das Laden des Privat-Pkw ersetzt, so sind diese steuerpflichtig.

Zuschüsse für die Anschaffung einer Ladeeinrichtung sind bis 2.000 € ohne Sachbezug. Das gilt sowohl für fixe Einrichtungen (Wallbox) als auch für mobile Ladestationen. Außerdem wird nun klargestellt, dass diese Begünstigungen auch für E-Bikes und E-Krafträder gelten.

Haus saniert und verkauft – Immo-ESt?

Private Grundstücksverkäufe sind unter anderem dann von der Immobilienertragsteuer befreit, wenn es sich um die Veräußerung eines selbst hergestellten Gebäudes handelt, das innerhalb der letzten zehn Jahre nicht zum Erzielen von Einkünften gedient hat. Zubauten zu bestehenden Gebäuden erfüllen diese Voraussetzungen meist nicht.

Wenn Sie für die Errichtung eines Gebäudes das finanzielle Baurisiko tragen, liegt ein selbst hergestelltes Gebäude vor. Es muss sich hierbei um eine Baumaßnahme handeln, die sich nach der Verkehrsauffassung als Gebäudeerrichtung darstellt. Herstellungsaufwendungen, die zur Änderung der Wesensart eines Gebäudes führen, sind nicht ausreichend. Diese Auffassung wird vor allem dadurch untermauert, dass die Befreiungsbestimmungen auf die erstmalige Errichtung eines Objektes abzielen. Somit wäre ein Ausbau eines Dachgeschoßes zur Schaffung neuer Wohneinheiten nicht gedeckt. Eine Vergrößerung der zu Wohnzwecken nutzbaren Fläche stellt keine Gebäudeherstellung dar, Sanierungen und Gebäudeausbau schaffen kein anderes Wirtschaftsgut.

Tipp: Sammeln Sie die Belege, denn die Sanierungskosten erhöhen die Anschaffungskosten und reduzieren somit die Immo-ESt.

Teuerungsentlastung

Die Bundesregierung hat drei Entlastungspakete mit einem Volumen von insgesamt 32,7 Mrd. Ä geschnürt, um den Teuerungen in Österreich entgegenzuwirken. Ziele sind die kurzfristige Entlastung für die Bevölkerung sowie nachhaltige und strukturelle Änderungen. Die Umsetzung der Maßnahmen und die Unterstützungsleistungen sollen bis 2026 laufen.

Erstes Entlastungspaket

Im ersten Entlastungspaket wurde der Energiekostenausgleich geregelt, die Einreichungsfrist für die Energiegutscheine endete mit 31.10.2022. Weiters wurde das Aussetzen der Verrechnung der Ökostrompauschale und des Ökostrom-Förderbeitrages für das Jahr 2022 beschlossen. Ab September 2022 wird der Teuerungsausgleich in der Höhe von 300 € an besonders Betroffene ausbezahlt (zB Bezieher von Sozialhilfe, Ausgleichszulage, Studienbeihilfe, Mindestpension).

Zweites Entlastungspaket

Für den Zeitraum Mai 2022 bis Juni 2023 wird das Pendlerpauschale um 50 % angehoben, der Pendlereuro wird vervierfacht. Die SV-Rückerstattung für Pendler mit niedrigem Einkommen wird um insgesamt 100 € erhöht (2022: 60 €; 2023: 40 €). Erdgas- und Elektrizitätsabgabe wurden um rund 90 % gesenkt. Treibstoffrückvergütungen auf hohe Treibstoffpreise sollen inländische KMU sowie Ein-Personen-Unternehmen entlasten. Durch Herabsetzungen in den Einkommen- und Körperschaftsteuervorauszahlungen soll für Unternehmen eine Liquiditätshilfe geschaffen werden. Weiters werden Betriebe bei einem Umstieg auf alternative Antriebsformen unterstützt; eine Investitionsoffensive in die Energieunabhängigkeit für Windkraft- und Photovoltaikprojekte wurde gestartet. Außerdem erfolgten Preissenkungen und diverse Angebotserweiterungen im öffentlichen Verkehr.

Drittes Entlastungspaket

Das dritte Entlastungspaket umfasst:

- Sonderfamilienbeihilfe: 180 € pro Kind (ausbezahlt im August 2022),

- erhöhter Kindermehrbetrag: 550 € für 2022,

- Teuerungsabsetzbetrag 2022 für Arbeitnehmer, denen der Verkehrsabsetzbetrag zusteht (bis 500 €),

- außerordentliche Einmalzahlungen an Pensionisten (bis 500 €),

- außerordentliche Gutschriften an Selbständige und Bauern (bis 500 €), außerdem den

- Klima- und Antiteuerungsbonus iHv 500 € für jeden Erwachsenen bzw. 250 € für jedes Kind (ausbezahlt seit September 2022).

Weiters wird ab dem Jahr 2022 der Familienbonus Plus pro Kind jährlich von 1.500 € auf 2.000 € (Kinder unter 18 Jahre) bzw. von 500 € auf 650 € (Kinder über 18 Jahre) angehoben. In den Jahren 2022 und 2023 können Arbeitgeber ihren Mitarbeitern Teuerungsprämien in Höhe von max. 3.000 € abgabenfrei auszahlen. Ab 2023 werden die Abschaffung der kalten Progression, die Senkung der Lohnnebenkosten sowie die Valorisierung der Familien- und Sozialleistungen wirksam (siehe Seite 1).

Für im Gebührengesetz geregelte Eingaben und Schriften an Behörden und beliehene Unternehmen (zB Zulassungsstellen) gilt bis Juli 2023 ein Gebührenstopp. Dies betrifft zB Baubewilligungen oder Zulassungen von Kfz.

Gründer: Steuer- und SV- Checkliste

Eine gute Planung und Beratung im Vorfeld einer Unternehmensgründung ermöglicht einen guten Start in die Selbstständigkeit. Richten Sie Ihre Fragen an möglichst viele Stellen. Beraten Sie sich auch mit der Familie, inwieweit das Projekt unterstützt wird.

Eine Gründungs-, Förderungs- und Rechtsberatung bekommt man im Gründungsservice der Wirtschaftskammern. Hier sollten vor allem Themen zum Gewerberecht (richtiger Gewerbeschein) und alle Fragen zu Förderungen abgeklärt werden.

Die Gewerbebehörden sind die Bezirkshauptmannschaften, die Magistrate oder in Wien die Magistratischen Bezirksämter. Die Gewerbeanmeldung kann dort persönlich, schriftlich oder elektronisch über usp.gv.at erfolgen.

Einen ausführlichen Leitfaden für Gründer und Gründerinnen erhält man beispielsweise bei der WKO.

gruenderservice.at > Publikationen

Sozialversicherung

Ab dem Tag der Gewerbeanmeldung ist man bei der Sozialversicherung der Selbständigen (SVS) pflichtversichert. Die Gewerbebehörde übermittelt die Anmeldung automatisch an die SVS. Es liegt hier eine Vollversicherung in der Pen-sions-, Kranken- und Unfallversicherung vor. Ebenso sind Beiträge in die Selbständigenvorsorge zu bezahlen.

Zu Beginn der Tätigkeit wird man auf Basis einer Mindestbeitragsgrundlage (6.010,92 € p.a.) eingestuft. Es sind also in jedem Fall Beiträge zu bezahlen, auch wenn man noch Verluste macht.

|

Beiträge |

Monat |

Quartal |

Jahr |

|

Pensionsversicherung (18,5 %) |

92,67 |

278,01 |

1.112,04 |

|

Krankenversicherung (6,8 %) |

34,06 |

102,18 |

408,72 |

|

Selbständigenvorsorge (1,53 %) |

7,66 |

22,98 |

91,92 |

|

Unfallversicherung (fix) |

10,97 |

32,91 |

131,64 |

|

Gesamt |

145,36 |

436,08 |

1.744,32 |

Vorteil für Gründer: In den ersten beiden Jahren erfolgt in der Krankenversicherung und der Selbständigenvorsorge keine Nachbemessung, auch wenn der Gewinn höher liegt. In der Pensionsvorsorge wird auf Grundlage des Einkommensteuerbescheides nachverrechnet. Die Nachverrechnung erfolgt im Folgejahr mittels vierteljährlicher Vorschreibung zusätzlich zu den laufenden Beiträgen.

Eine Ausnahme aus der Pflichtversicherung kann man beantragen, wenn der Jahresgewinn 6.010,92 € und der Umsatz 35.000 € nicht übersteigen. Dies kann interessant sein, wenn man im Nebenberuf oder neben der Pension selbstständig arbeitet.

Einkommensteuer

Ein Monat nach Gründung ist beim Finanzamt ein Fragebogen abzugeben. Darin werden persönliche Daten und eine Gewinn- und Umsatzerwartung abgefragt. Darauf basierend werden dann Einkommensteuer-Vorauszahlungen vorgeschrieben und wer Umsätze über 35.000 € jährlich erwartet, wird zur Umsatzsteuer eingestuft.

Je mehr man verdient, desto mehr bezahlt man Steuern. Das weiß jeder. Dass Sie im Verhältnis immer mehr bezahlen je mehr Sie verdienen, hängt mit dem System der Grenzsteuersätze zusammen.

Beispiel: Einkommen 31.000 € p.a.

|

Einkommen |

Steuer in % |

Steuer in € |

|

Bis 11.693 € |

0 % |

0,00 |

|

Weitere 7.441 € |

20 % |

1.488,20 |

|

Weitere 11.866 € |

30 % |

3.559,80 |

|

|

Durchschnitt: 16,28% |

5.048,00 |

Tipp: Steuer und Sozialversicherungs- Sparbuch anlegen: Erfahrungsgemäß kommt es ab dem dritten Jahr der Selbstständigkeit zu Nachzahlungen.

Tipp: Gründergutschein der Kammer der Steuerberater und Wirtschaftsprüfer über 200 € beantragen.

Ihre SteuerberaterInnen unterstützen Sie gerne bei der Gründung.

Rechnungen richtig ausstellen

Eine ordnungsgemäße Rechnung ist der wichtigste Beweis für den Vorsteuerabzug. Damit mangelhafte Rechnungen nicht zum Verlust der Vorsteuer führen, gibt es die Möglichkeit der Rechnungsberichtigung.

Für eine korrekte Rechnung sind je nach Rechnungshöhe sechs bis zwölf Rechnungsmerkmale notwendig. Man unterscheidet folgende Rechnungsarten:

- Für Kleinbetragsrechnungen bis 400 € (brutto inkl. MwSt.) sind sechs Rechnungsmerkmale notwendig.

- Eine Rechnung zwischen 400 € und bis 10.000 € erfordert elf notwendige Merkmale.

- Auf Rechnungen über 10.000 € brutto sowie bei „Reverse Charge“ und innergemeinschaftlichen Lieferungen ist auch die UID-Nr. des Empfängers notwendig.

Berichtigung von mangelhaften Rechnungen

Bei einer mangelhaften Rechnung fehlen ein oder mehrere Merkmale. Aus Sicht des Leistungserbringers führt eine mangelhafte Rechnung zu einer Steuerschuld kraft Rechnungslegung. Das bedeutet, die Umsatzsteuer ist an den Fiskus zu bezahlen. Beim Rechnungsempfänger kann zumeist der Vorsteuerabzug nicht vorgenommen werden – erst durch eine Berichtigung kann dieser nachgeholt werden.

Im Regelfall kann nur der Rechnungsaussteller die Rechnung berichtigen. Folgende Möglichkeiten gibt es:

- Berichtigungsnote: Korrekturen und Ergänzungen werden unter Bezugnahme auf die ursprüngliche Rechnung vorgenommen.

- Stornierung: Die ursprüngliche Rechnung wird storniert und eine neue Rechnung mit neuer Rechnungsnummer wird ausgestellt.

- Berichtigte Rechnung ausstellen mit der selben Rechnungsnummer, jedoch unbedingt durch Hinweis darauf, dass es sich um eine berichtigte Rechnung handelt. Ansonsten gibt es das Risiko der Steuerschuld kraft Rechnungslegung.

- Neue Rechnung mit neuer Rechnungsnummer unter Hinweis auf ursprüngliche Rechnung – auch hier gilt das Risiko der Steuerschuld kraft Rechnungslegung.

Die Varianten 1 + 2 sind die sichersten. Wenn ein Rechnungsabzug durch Skonto oder Rabatt erfolgt, dann ist keine Rechnungskorrektur notwendig.

Rechnungskorrekturen wirken laut Europäischem Gerichtshof rückwirkend. Wenn allerdings so grobe Mängel vorliegen, dass man nicht von einer Rechnung sprechen kann, es fehlt etwa der Leistungserbringer, dann wirkt die Korrektur im Berichtigungszeitpunkt.

Fazit: Bei einer Fülle von Rechnungen kann es schon zu Unrichtigkeiten kommen. Am besten man verwendet Rechnungsvorlagen oder Fakturierungsprogramme. Sollte trotzdem ein Mangel auftreten, dann kann eine Berichtigung erfolgen.

Energiekostenzuschuss

Die ersten Schritte zur Entlastung von energieintensiven Unternehmen aufgrund der Preissteigerungen im Energiesektor sind gesetzt: Im Juli 2022 wurde das Unternehmens-Energiekostenzuschussgesetz (UEZG) beschlossen. Eine Zustimmung der Europäischen Kommission sowie die Förderrichtlinien sind noch offen.

Die Förderung soll als direkter Aufwandszuschuss erfolgen und über die Austria Wirtschaftsservice GmbH (aws) abgewickelt werden.

Das UEZG sieht folgende Rahmenbedingungen vor:

- Gefördert werden energieintensive Unternehmen mit Sitz oder Betriebsstätte in Österreich. Als energieintensiv gelten Unternehmen, bei denen sich die Energie- und Stromkosten auf mindestens drei Prozent des „Produktionswertes“ belaufen oder die entrichtete Energieabgabe mindestens 0,5 % des „Mehrwertes“ beträgt. Als „Produktionswert“ gilt der Umsatz inklusive Subventionen abzüglich Vorratsveränderung und zum Wiederverkauf erworbene Waren und Dienstleistungen. „Mehrwert“ ist der steuerbare Gesamtumsatz inklusive Exportverkäufe abzüglich umsatzsteuerbarer Vorleistungen (einschließlich Einfuhren).

- Fördergegenstand sind anteilige Mehraufwendungen von Energiekosten, im Zeitraum 01.02.2022 bis längstens 31.12.2022 (vorerst 30.09.2022). Die tatsächlichen Höhen werden in der Förderrichtlinie definiert.

Die Förderung ist mit 400.000 € pro Unternehmen gedeckelt. Eine höhere Förderung für Strom und Erdgas soll in Abhängigkeit von Betroffenheit und Branche möglich sein.

Teuerungsprämie

Um die derzeitigen Teuerungen abzufedern, können Arbeitgeber ihren Mitarbeitern für 2022 und 2023 steuerfrei einen zusätzlichen Arbeitslohn auszahlen. Diese Teuerungsprämie ist bis zu 3.000 € p.a. steuer- und sozialversicherungsfrei.

Um den Gesamtbetrag voll ausnützen zu können, müssen bestimmte Voraussetzungen vorliegen. Grundvoraussetzung ist, dass die Zahlungen bisher nicht gewährt wurden. Nicht unter die Teuerungsprämie fallen allfällige Belohnungen aufgrund eines Leistungssystems.

Grundsätzlich sind aufgrund der bereits eingetretenen Preissteigerung zusätzliche Zahlungen bis 2.000 € steuerfrei. Ein weiterer Freibetrag von bis zu 1.000 € kann nur steuerfrei geltend gemacht werden, wenn diese Zahlung basierend auf einer lohngestaltenden Vorschrift (zB Kollektivvertrag, Betriebsvereinbarung) allen oder einer Gruppe von Arbeitnehmern gewährt wird.

Teuerungsprämie und eine even-tuelle Gewinnbeteiligung dürfen maximal 3.000 € pro Jahr betragen. Eine in 2022 bereits gewährte Gewinnbeteiligung kann nachträglich zu einer Teuerungsprämie umqualifiziert werden. Der Vorteil liegt in diesem Fall darin, dass die Teuerungsprämie im Gegensatz zur Gewinnbeteiligung neben der Einkommensteuer auch von der Sozialversicherung und von den Lohnnebenkosten befreit ist.

Hinweis: Geringfügig Beschäftigten und Teilzeitkräften steht die Teuerungsprämie ebenso in vollem Ausmaß zu.

Achtung Falle!

Wer vermietet und unter 35.000 € pro Jahr bleibt, kann ohne Umsatzsteuer abrechnen. Achtung: Es lauern Fallen!

Falle 1: Alles Unternehmerische gehört zur Umsatzgrenze.

Wer neben der Vermietung noch andere Umsätze etwa als Gewerbetreibender oder freier Dienstnehmer hat, muss zusammenrechnen. Auch eine weitere Wohnung zählt dazu. Einmalig darf die Grenze um 15 % in fünf Jahren überschritten werden. Nicht dazu zählen unecht befreite Umsätze wie Honorare als Arzt oder Geschäftsraumvermietung ohne USt.

Falle 2: Die Grenze bezieht sich auf den Umsatz, nicht auf den Gewinn.

Ausgaben wie weiterverrechnete Betriebskosten reduzieren den Gewinn, zählen aber zum Umsatz. Nur echte Durchlaufposten wie Vertragsgebühren zählen nicht zur Umsatzgrenze.

Falle 3: Ausländische Vermieter brauchen die Leitung im Inland.

Beschränkt Steuerpflichtige brauchen die wirtschaftliche Leitung (ein Büro) in Österreich, sonst ist keine Kleinunternehmerbegünstigung möglich. Erschwerend kommt hinzu, dass es bei Ausländern zu einem Übergang der Steuerschuld auf den Mieter kommen könnte. Zumindest dies wurde nun im Abgabenänderungsgesetz 2022 abgewendet.

Falle 4: Kauf einer Anlegerwohnung

Wer mit USt kauft, zahlt weniger, weil man die Vorsteuer zurück bekommt. Jedoch schwebt das Damoklesschwert der USt-Korrektur die nächsten 20 Jahre über der Wohnung und die Kleinunternehmerbegünstigung oder eine Privatnutzung ist für lange Zeit nicht möglich.

Falle 5: Option in die Umsatz-steuer bindet für fünf Jahre

Wer auf die Kleinunternehmerregelung verzichtet, kann erst nach fünf Jahren zurück. Achtung: Der Verzicht muss bis 31. Jänner des 6. Jahres beantragt werden, sonst verlängert sich die USt-Pflicht um ein Jahr.

Tipp: Man kann einen weiteren Kleinunternehmer begründen, wenn man gemeinsam oder als Gesellschaft kauft. Wir beraten Sie gerne.

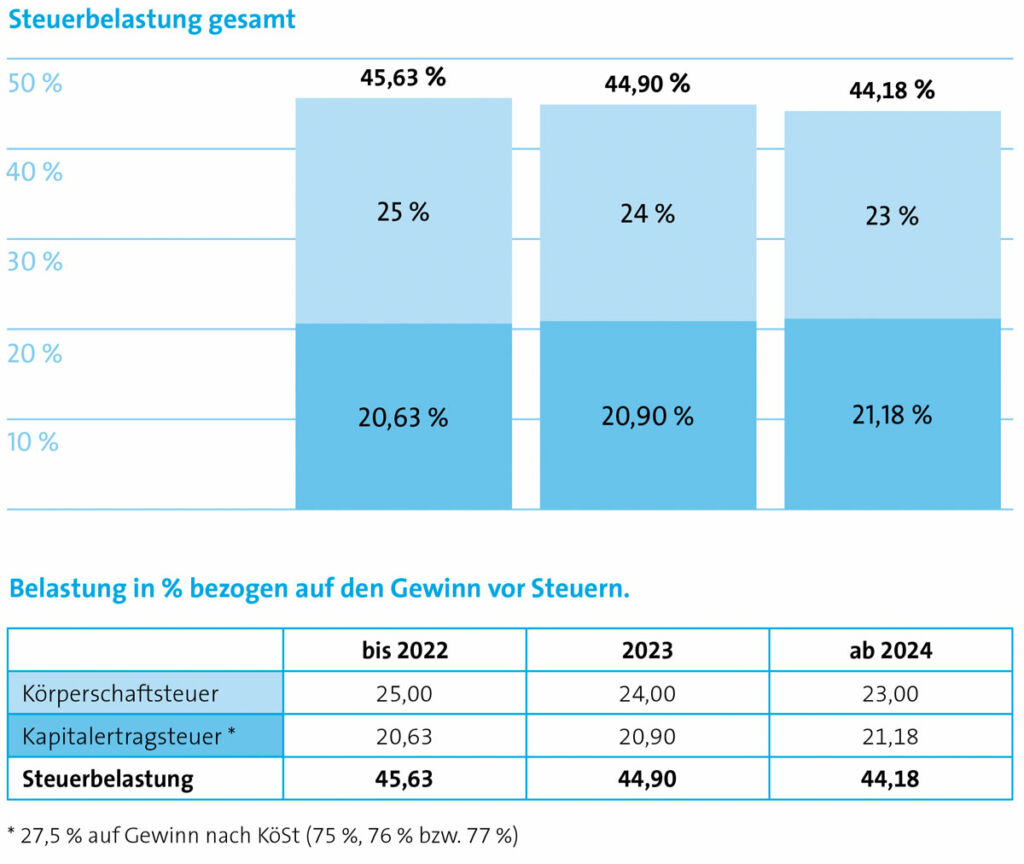

Senkung der Körperschaftsteuer

Die Senkung des Körperschaftsteuer (KöSt)-Satzes auf 23 % soll Österreich als attraktiven Wirtschaftsstandort positionieren. Allerdings stehen wir im Vergleich zu den Nachbarländern noch immer mit einem höheren nominalen Steuersatz da.

Mit der ökosozialen Steuerreform wurde die Senkung des KöSt-Satzes von 25 auf 23 % in zwei Schritten beschlossen. Im Jahr 2023 beträgt der Steuersatz 24 %., ab 2024 dann 23 %. Damit ergibt sich mit der Kapitalertragsteuer von 27,5 % auf Ausschüttungen eine abnehmende Gesamtbelastung (siehe Tabelle).

Übergangsregelung bei abweichendem Wirtschaftsjahr

Unternehmen mit abweichendem Wirtschaftsjahr müssen in der Veranlagung 2023 und 2024 aufteilen. Bei der Steuererklärung 2023 wird der Gewinn, der aus dem Kalenderjahr 2022 stammt mit 25 % und der Gewinn, der aus dem Kalenderjahr 2023 stammt mit 24 % besteuert. Bei der Steuererklärung 2024 ist das gleiche Spiel durchzuführen. Das Unternehmen kann wählen: Aufteilung nach Monaten oder Aufteilung mit einer Zwischenbilanz.

Tipp: Da der Unterschied der Steuersätze nur einen Prozentpunkt beträgt, zahlt sich ein aufwendiger Zwischenabschluss nur bei Unternehmen aus, die hohe Gewinne im Jänner und in den Folgemonaten erzielen (z.B. Wintertourismus).

Fazit: Wir sind gespannt, ob die Absenkung des KöSt-Satzes den Standort Österreich ausreichend attraktiv macht, um internationale Unternehmen von einer Abwanderung in benachbarte Niedrigsteuerländer abzuhalten.

Pensionsantritt in der SVS

Das gesetzliche Pensionsalter ist für Arbeitnehmer und für Selbständige gleich geregelt. Für beide gibt es das Pensionskonto, worauf die voraussichtliche Jahrespension ersichtlich ist. Für Selbständige gibt es noch vor Pensionsantritt Möglichkeiten, die zukünftige Pensionshöhe zu beeinflussen.

Versicherungszeiten prüfen

Prüfen Sie bereits ein bis zwei Jahre vor dem geplanten Pensionsantritt ihr Pensionskonto hinsichtlich Vollständigkeit. Am besten fordern Sie dazu einen Auszug Ihrer Versicherungszeiten an. Wenn Sie Lücken feststellen oder Versicherungszeiten im Ausland erworben haben, erstellen Sie eine Liste der fehlenden Zeiten und legen diese bei der zuständigen SVS-Landesstelle vor. Die Kommunikation mit den Auslandsbehörden zur Erhebung relevanter Auslandszeiten wird üblicherweise seitens der SVS mit den dortigen Behörden geführt. Zur Erlangung einer Pension ist vor dem Pensionsstichtag ein Pensionsantrag zu stellen. Zuständig ist jene Versicherung, bei der in den letzten 15 Jahren vor der Pensionierung die meisten Versicherungszeiten angefallen sind.

Tipp: Pensionshöhe durch Versteinerung beeinflussen

Selbständige zahlen zunächst auf Basis der Einkünfte des drittvorangegangenen Jahres (z.B. 2019 für 2022) vorläufige Kranken- und Pensionsbeiträge. Sobald der rechtskräftige Einkommensteuerbescheid vorliegt, erfolgt die endgültige Berechnung und es kommt zu einer Nachzahlung oder zu einer Gutschrift.

All jene Jahre, die zum Pensionsstichtag noch nicht endgültig nachbemessen wurden, werden auf Basis der vorläufigen Beitragsgrundlagen als endgültig erklärt und damit „versteinert“. Dies bedeutet, dass für jene Jahre weder Nachzahlungen zu leisten sind, aber auch etwaige Gutschriften nicht mehr ausbezahlt werden. Zumeist sind dies die letzten zwei bis drei Jahre.

Mittels eines Herabsetzungs- oder Hinaufsetzungsantrages hat man es in der Hand, ob man auf Basis der Mindestbeiträge (im Jahr 2022: 1.691,88 €) bis zu den Höchstbeiträgen (im Jahr 2022: 21.425,40 €) bezahlt, oder ob man die Vorschreibungen „versteinern“ lässt.

Um hier individuell entscheiden zu können, lässt man sich die Auswirkung auf die spätere Pensionshöhe ausrechnen. Je nachdem kann man dann die Einkommensteuerbescheide hinauszögern oder früher erwirken.

Tipp: Antrag auf Erhöhung der Beitragsgrundlagen für Neuzugangsjahre

Erfahrungsgemäß haben Betriebsgründer in den ersten drei Jahren oft niedrige Beitragsgrundlagen. Dies ist zwar anfangs finanziell erfreulich, allerdings verringert sich dadurch auch die Pension. Mit einem Antrag auf Erhöhung der Neuzugangsjahre kann man durch Nachzahlung von Beiträgen die Beitragsgrundlagen erhöhen und damit auch die zukünftige Pension.

Dieser Antrag ist möglich für das erste Jahr, in dem man pflichtversichert war, sowie für die folgenden zwei Kalenderjahre. Die Anpassung erfolgt auf die Höchstbeitragsgrundlage (des damaligen Jahres) und abhängig vom Zeitpunkt der Zahlung werden die Beiträge noch valorisiert. Solche Zahlungen sind Betriebsausgaben und mindern die Steuer.

Ein Antrag muss spätestens gleichzeitig mit dem Pensionsantrag gestellt werden.

Sprechen Sie mit einem Pensionsexperten der SVS. Bei Vergleichsrechnungen unterstützen wir Sie gerne.

Umsatzsteuerzinsen

Bisher war in Österreich nur die Verzinsung von Nachzahlungen und Guthaben bei Ertragsteuern geregelt. Aufgrund der EuGH-Rechtsprechung gibt es jetzt auch eine Regelung für Umsatzsteuerzinsen.

Verzinsung von Gutschriften

Eine Gutschrift aus einem UVA-Guthaben wird ab dem 91. Tag nach Einlangen der UVA bis zur Verbuchung des Überschusses auf dem Finanzamtskonto verzinst. Bei Gutschriften aus einer Umsatzsteuerjahreserklärung wird ab dem 91. Tag nach Einlangen der Erklärung beim Finanzamt bis zur Bekanntgabe des Bescheides verzinst.

Verzinsung von Nachzahlungen

Eine Vorauszahlung, die sich aus einer verspäteten Einreichung einer UVA ergibt, wird ab dem 91. Tag nach Fälligkeit der Vorauszahlung bis zum Einlangen der UVA verzinst.

Nachforderungen aus einer Umsatzsteuerjahreserklärung werden bereits ab 1. Oktober des Folgejahres bis zur Bekanntgabe des Bescheides verzinst.

Anwendung der Neuregelung

- ab dem Veranlagungsjahr 2022

- Nachforderungen aus UVA-Zeiträumen, die nach dem 20.7.2022 fällig werden

- Anwendung auf alle ab 20.7.2022 noch offenen Gutschriften

Der Zinssatz beträgt 2 % pa über dem Basiszinssatz (Stand ab 27.7.2022 1,88 % pa); der Bagatellfreibetrag beträgt 50 €.

SVS-Bonus für Niedrigverdiener

GSVG oder BSVG-Krankenversicherte mit niedrigem Einkommen erhalten ab heuer eine Gutschrift ihrer Beiträge.

Ursprünglich war diese Gutschrift auch für Arbeitnehmer und Pensionisten gedacht. Für diese Personengruppe wurde jedoch eine Entlastung über eine Erhöhung des Verkehrs- und des Pensionistenabsetzbetrages sowie der SV-Rückerstattung geschaffen. Da Selbständige und Bauern nicht in den Genuss dieser Steuerbegünstigungen kommen, wurde das Konzept einer Gutschrift der Beiträge in der Krankenversicherung letztendlich nur für diese selbständigen Berufsgruppen umgesetzt.

Die Krankversicherung beträgt unverändert 6,8 % der Beitragsgrundlage, allerdings zahlt der Bund eine jährliche Gutschrift zwischen 60 und 315 €. Voraussetzung ist, dass man zum 31. Mai des laufenden Kalenderjahres in der SVS pflicht- oder selbstversichert ist. Der Zuschuss hängt von der vorläufigen Beitragsgrundlage ab. Diese darf aber die Summe von 2.900 € monatlich nicht übersteigen. Diese Voraussetzungen werden mit Stichtag 1. Juni geprüft – die Gutschrift erfolgt dann im dritten Quartal 2022.

Für Bauern gelten die gleichen Regeln, wobei der Stichtag für die Pflichtversicherung der 15. Jänner ist. Die Auszahlung erfolgt dann bereits im zweiten Quartal, wobei die Voraussetzungen am 1. Juni nochmal überprüft werden.

Abgabenänderungsgesetz – die wichtigsten Änderungen

Der Begutachtungsentwurf zum Abgabenänderungsgesetz 2022 (AÄG 2022) wurde im Mai 2022 vorgelegt, eine Beschlussfassung ist noch vor der Sommerpause des Parlamentes geplant. Der Entwurf sieht zahlreiche abgaben- und zollrechtliche Änderungen vor. Wir haben für Sie die wichtigsten Änderungen zusammengefasst.

Forschungsprämie

Ab 2022 soll bei der Forschungsprämie ein fiktiver Unternehmerlohn in der Bemessungsgrundlage berücksichtigt werden. Gemäß zugehöriger Verordnung sollen unentgeltlich tätige Gesellschafter-Geschäftsführer, Mitunternehmer oder Einzelunternehmer für eine der Forschung zuordenbare Tätigkeitsstunde 45 € (max. 77.400 € pro Person) berücksichtigen können. Weiters wird der Ablauf der Antragsfrist klarer geregelt und die Antragstellung von der Steuererklärung entkoppelt. Insbesondere Start-Ups und KMU sollen durch die Neuregelung begünstigt werden.

Schutzmasken

Aufgrund der anhaltenden COVID-19-Krise soll für Lieferungen und innergemeinschaftlichen Erwerbe von Schutzmasken der Umsatzsteuersatz von 0 % bis zum 30. Juni 2023 beibehalten werden.

Jahressechstel bei Kurzarbeit

Unabhängig davon, wie lange der Arbeitnehmer in Kurzarbeit war, soll auch für 2022 ein pauschaler 15-prozentiger Zuschlag bei der Berechnung des Jahres-sechstels berücksichtigt werden.

Dreiecksgeschäfte

Die Vereinfachungsregel für Dreiecksgeschäfte soll auch innerhalb von Reihengeschäften mit mehr als drei Personen Anwendung finden. Wie bisher kann immer nur der Empfänger der bewegten Lieferung potenziell in den Genuss der Vereinfachung für Dreiecksgeschäfte kommen.

Jahresnetzkarten

50 % der Ausgaben für eine nicht übertragbare Jahresnetzkarte, die sowohl betrieblich als auch privat verwendet werden kann, können ab 2022 als Betriebsausgabe geltend gemacht werden. Eine Aufzeichnung der tatsächlichen betrieblichen Fahrten zum anteiligen Ansatz entfällt somit. Die Begünstigung betrifft Karten der 2. Klasse, etwaige zusätzliche Aufzahlungen für beispielsweise Familienkarten sind nicht umfasst. Ziel ist, die Nutzung der öffentlichen Verkehrsmittel attraktiver zu gestalten.

Vorsteuerabzug

In Umsetzung eines EuGH-Urteils sollen ab 2023 Unternehmer, die ihre Umsätze nach vereinnahmten Entgelten versteuern, dies auf den Rechnungen anmerken („Besteuerung nach vereinnahmten Entgelten“). Das Recht auf Vorsteuerabzug entsteht in diesen Fällen erst mit dem Zeitpunkt der Zahlung und zwar unabhängig davon, ob der Leistungsempfänger Soll- oder Ist-Versteuerer ist.

Umsatzsteuerverzinsung

§205c BAO sieht Umsatzsteuerzinsen sowohl für die Erstattung von Vorsteuern als auch für Nachforderungen an Umsatzsteuer vor. Die Regelung der Umsatzsteuerzinsen wird in den bestehenden Regelungsbestand hinsichtlich Verspätungszuschlägen und Verjährungsbestimmungen eingepasst.

Einsichtnahme in das Schengener Informationssystem (SIS)

Die Zollbehörden haben Zugriff auf die in das SIS eingegebenen Daten mit dem Recht, diese für Zwecke der zollrechtlichen Überprüfung abzufragen.

Aus Österreich ins Ausland ziehen