Liebe Leserin, lieber Leser!

Mit dem Frühling naht nicht nur die warme Sonne, sondern auch die perfekte Gelegenheit für einen gründlichen Frühjahrsputz. Wer im Büro Ordnung schaffen möchte, dem sei unser Artikel zum Thema Aufbewahrungspflichten ans Herz gelegt. Von dort springen Sie direkt zu impuls plus* mit einer praktischen Checkliste.

Steuerlich und rechtlich hat sich 2024 auch einiges getan: So gibt es ab heuer eine neue Rechtsform – die FlexCo, die nicht nur für Startups interessant ist.

Mehr dazu und noch viele weitere spannende Informationen finden Sie in unserer Frühjahrsausgabe von impuls.

Viel Spaß beim Lesen!

Photovoltaikanlagen einfacher fördern lassen

PV-Anlagen bis 35 Kilowatt Spitzenleistung sind ab 2024 von der Umsatzsteuer befreit. Damit gibt es nun eine Förderung ohne lästigen Förderantrag.

Um ab 2024 eine vereinfachte Förderung zu ermöglichen, entfällt seit Jahresbeginn die 20 %ige Umsatzsteuer auf Lieferungen von Photovoltaikanlagen mit einer Engpassleistung von nicht mehr als 35 Kilowatt peak (kWp). Die Befreiung gilt auch für Importe aus EU und Drittland.

Voraussetzung

Die PV-Anlagen müssen auf Gebäuden oder auf deren Grundstück errichtet werden, die

zu Wohnzwecken dienen,

von Körperschaften öffentlichen Rechts oder

von gemeinnützigen, mildtätigen, kirchlichen Organisationen genutzt werden.

Die USt-Befreiung ist vorerst für 2024 und 2025 vorgesehen.

Für größere PV-Anlagen über 35 kWp ändert sich nichts. Für sie fallen weiterhin 20 % Umsatzsteuer an, welche bei unternehmerischer Nutzung als Vorsteuer vom Finanzamt zurückbezahlt wird.

PV-Installateure müssen die Befreiung in vollem Umfang an ihre Kunden weitergeben. Damit das gelingt, darf die Bundeswettbewerbsbehörde Kontrollen durchführen.

Landesförderungen

Die Umsatzsteuerbefreiung ersetzt die Bundesförderungen ab 2024. Landesförderungen gibt es weiterhin.

Eine Übersicht finden Sie auf

https://pvaustria.at/foerderungen

Befreiung Einkommensteuer

Steuerfrei sind Einkünfte natürlicher Personen aus der Einspeisung von bis zu 12.500 kWh für PV-Anlagen mit maximal 25 kWp.

Mitarbeiterprämie statt Teuerungsprämie

Aus der Not wird eine Tugend: Die Teuerungsprämie, die 2022 und 2023 zur finanziellen Entlastung gewährt wurde, ist vorerst für 2024 im Gesetz verankert – in Form der Mitarbeiterprämie.

In den Jahren 2022 und 2023 gab es die Möglichkeit, Teuerungen für Mitarbeiter abzufedern. Hierzu standen die Mitarbeiter- und Teuerungsprämien zur Verfügung. 2024 können Dienstgeber steuer- und abgabenfrei bis 3.000 € zusätzlich zum Arbeitslohn gewähren. Die Befreiung gilt für alle Lohnabgaben.

Grundvoraussetzung ist das Vorliegen einer lohngestaltenden Vorschrift. Die Prämie kann gewährt werden, wenn dies im Kollektivvertrag oder in der Betriebsvereinbarung verankert ist.

Bei Einzelvereinbarungen liegt nur in Ausnahmefällen eine abgabenfreie Wirkung vor: Die Vereinbarung muss mit allen Dienstnehmerinnen und Dienstnehmern abgeschlossen werden. Weiters liegt entweder eine kollektivvertragliche Ermächtigung zur Regelung auf Betriebs-

ebene vor oder auf Arbeitgeberseite besteht kein kollektivvertragsfähiger Vertragsteil.

Bei der Auszahlung der Prämie handelt es sich um keine übliche Zahlung, sie erfolgt zusätzlich zu den laufenden Lohnzahlungen. Die Mitarbeiterprämie kann parallel zur Gewinnbeteiligung ausbezahlt werden (insgesamt abgabenfrei bis max. 3.000 €).

Hinweis: Wird im Kollektivvertrag die Mitarbeiterprämie nicht geregelt, kann diese nicht gewährt werden!

In der Pension noch arbeiten – lohnt sich das?

Wer die Pension aufschiebt, erhält zukünftig einen Pensionsbonus und wer trotz Pensionsgenuss arbeitet, zahlt keine oder verminderte Pensionsbeiträge.

Bonus für Pensionsaufschub

Wer die Alterspension aufschiebt, bekommt für maximal drei Jahre einen Pensionsbonus von 5,1 % (bis 2023 waren es 4,2 %). Damit kann die Pension um bis zu 15,3 % gesteigert werden. Zusätzlich kommt die Steigerung aufgrund der Pensionsbeiträge fürs Weiterarbeiten hinzu, die mit 50 % vom Bund getragen werden.

Zum Pensionsantritt erhält man zwar eine deutlich höhere Pension, man verzichtet aber in den Aufschubjahren auf die Pension. Ob sich das auszahlt, hängt vom Stand des Pensionskontos und dem Einkommen beim Weiterarbeiten ab.

Bonus für Nebenverdienst

Wer neben der Alterspension über der Geringfügigkeitsgrenze von 518,44 € monatlich (Wert 2024) dazuverdient, zahlt bis zur doppelten Grenze keine Beiträge zur Pensionsversicherung.

Dienstnehmerinnen und Dienstnehmer sowie Selbständige sparen 10,25 % vom Bruttogehalt (maximal 106,28 € monatlich). Selbständige erhalten die Beitragsgutschrift 2024 mit der Vorschreibung für das 3. Quartal.

Die Pensionserhöhung aufgrund der einbezahlten Beiträge fällt allerdings sehr mager aus und dient nicht als Motivator zum Nebenverdienst.

Geringfügig dazuverdienen

Wer zur Regelpension bis zu 518,44 € (Wert 2024) pro Monat dazuverdient, zahlt keine Sozialversicherungsbeiträge.

Steuernachzahlung

Diese ergibt sich, weil alle Bezüge zusammengerechnet und nach Tarif versteuert werden.

Erfolgreich und nützlich

Arnold „Arnie“ Schwarzenegger beschreibt in seinem neuen Buch wie er es mit Hilfe von sieben einfachen Regeln zu mehr Erfolg und Glückseligkeit geschafft hat. Wer ihn mag, wird auch mit diesem Buch Freude haben und inspirierende Geschichten finden. Gerade heraus und ohne Schnörkel verknüpft Schwarzenegger seinen individuellen Erfolgspfad mit seinen sieben Erfolgsregeln, in denen neben harter Arbeit und persönlicher Vision auch das Zurückgeben und die Dankbarkeit im Fokus stehen.

Arnold Schwarzenegger:

Be Useful – Sieben einfache Regeln für ein besseres Leben,

Lübbe-Life

Konnichiwa in Osaka

Japan bereitet sich auf das nächste Großereignis vor: Vom 13. April bis 13. Oktober 2025 findet in Osaka die Weltausstellung (Expo) statt. Mehr als ein Dutzend Topthemen stehen im Fokus: KI, Robotics, Smart Factory, nachhaltiges Bauen, Umwelttechnologien, funktionelle Nahrungsmittel und auch die Kreativwirtschaft können und sollen durch österreichische Unternehmen repräsentiert werden. Alle Infos zur Expo, deren Besuch oder Kooperationsmöglichkeiten hat das Expo-Büro der Wirtschaftskammer zusammenstellt unter:

Frühjahrsputz im Büro: Sieben Schritte

Sowohl Büroschränke als auch elektronische Archive sollten regelmäßig entrümpelt werden.

Elektronisch archivieren

Für Belege und andere Dokumente empfehlen wir dringend ein elektronisches Archiv, das den Anforderungen der Finanz genügt. Vorteil: Papierbelege müssen erst gar nicht in Ordner abgelegt werden.

Dauerakt

Wichtige Verträge und Urkunden in Papierform gehören in einen Dauerakt und werden separat aufbewahrt.

Tipp: Zusätzlich einscannen für ein vollständiges E-Archiv.

Unterlagen mit Sonderaufbewahrungsfristen

Bestimmte Unterlagen, wie etwa Grundstücksunterlagen oder Covid-19-Unterlagen, dürfen nach der allgemeinen Frist von sieben Jahren nicht vernichtet werden.

Unterlagen mit Vernichtungs-Stopp

Unterlagen, die ein anhängiges Verfahren der Finanz, einer Behörde oder bei Gericht betreffen, dürfen nicht vernichtet werden, auch wenn sie die gesetzliche Aufbewahrungsfrist erfüllt haben.

Unterlagen mit Pflicht zur Vernichtung

Bestimmte Unterlagen, wie etwa Bewerbungsunterlagen, müssen nach einer bestimmten Frist vernichtet werden. Ausnahme: Sie betreffen ein aktuelles Verfahren (siehe Punkt 4).

Unterlagen vernichten

Die zur Vernichtung ausgewählten Ordner oder Daten müssen ordnungsgemäß vernichtet werden. Bei Papier geht es um Mülltrennung und Datenschutz, bei elektronischen Daten um die ordnungsgemäße Löschung. Für beides gibt es Profis.

Reinigen und genießen

Freuen Sie sich über den freigewordenen Platz. Wer auf E-Archiv umgestiegen ist, kann vielleicht auch Schränke abbauen.

Die neue FlexCo ist da

Seit Anfang 2024 kann man eine Flexible Kapitalgesellschaft gründen. Die neue Rechtsform ist sowohl für Startups als auch für bereits etablierte Unternehmen interessant.

Die neue Rechtsform ist im Flexible Kapitalgesellschafts-Gesetz (FlexKapGG) geregelt. Sprachlich ist das Gesetz ein Novum, da es ausschließlich in der weiblichen Form formuliert ist. Inhaltlich verweist es zur Gänze auf das bestehende GmbH-Gesetz – hinzugefügt sind nur die Besonderheiten der FlexCo. Der Firmenname muss die Bezeichnung „Flexible Kapitalgesellschaft“ oder „Flexible Company“ beinhalten, er kann jedoch mit den Kürzeln FlexKapG oder FlexCo abgekürzt werden.

Stammkapital und Mindest-KÖSt

Das Mindeststammkapital beträgt 10.000 €, wobei mindestens ein Viertel, also 2.500 €, einbezahlt werden muss. Gleichzeitig wurde bei der GmbH das Mindeststammkapital von 35.000 € auf 10.000 € abgesenkt, wobei hier weiterhin zumindest die Hälfte (somit 5.000 €) einzuzahlen ist. Aufgrund der Senkung des Mindeststammkapitals wurde auch die Mindestkörperschaftsteuer (Mindest-KÖSt) auf 500 € jährlich anstelle von 1.750 € abgesenkt.

Eigene Anteile

Aktiengesellschaften (AGs) dürfen eigene Anteile für Mitarbeiterbeteiligungen erwerben. Das gilt nun auch für die FlexCo, jedoch nicht für die GmbH.

Genehmigtes und bedingtes Kapital

Bei der FlexCo kann im Gesellschaftsvertrag vereinbart werden, dass die Geschäftsführung innerhalb von fünf Jahren das Stammkapital bis zum genehmigten Kapital erhöhen kann. Dabei werden neue Gesellschaftsanteile ausgegeben.

Bei der GmbH ist dies nur mittels aufwendiger Gesellschaftsvertragsänderung möglich.

Es besteht bei der FlexCo auch die Möglichkeit, eine bedingte Kapitalerhöhung durchzuführen, um beispielsweise Wandelschuldverschreibungen oder Optionen einlösen zu können, was im Startup-Bereich gefordert wird.

Unternehmenswertanteile

Diese neue Anteilsklasse ermöglicht es, stimmrechtslose Anteile am Unternehmen ohne Notariatsakt auszugeben. Damit ist die FlexCo für Startups interessant, die hochqualifiziertes Personal mittels Mitarbeiterbeteiligung ans Unternehmen binden möchten. Für etablierte Unternehmen kann die neue Anteilsklasse etwa für Projekt-Tochterfirmen genutzt werden, um unternehmensfremde Partner finanziell, aber ohne Mitspracherecht, zu beteiligen.

Die Unternehmenswertanteile sind mit 25 % des Stammkapitals limitiert. Die betroffenen Gesellschafter werden zwar in einer Namensliste im Firmenbuch veröffentlicht, die Höhe der Beteiligungen ist jedoch nicht für jedermann abrufbar.

Exkurs: Gründungsprivilegierte GmbH

Mit der Absenkung des Mindeststammkapitals wurde somit die Gründung einer gründungsprivilegierten GmbH regelrecht obsolet.

Für bestehende gründungsprivilegierte GmbHs bleibt die Verpflichtung zur Aufstockung auf 17.500 € bestehen. Wer hier auf dem niedrigen Stammkapital von 10.000 € bleiben möchte, muss den Gesellschaftsvertrag abändern und eine Kapitalherabsetzung ohne Gläubigeraufruf durchführen!

Wie berechnet sich die Inflation bei Gehaltsverhandlungen?

Jährlich im Herbst starten die Lohnverhandlungen beginnend bei den Metallern. Aber auch jetzt im Frühling wird für viele Branchen ein Abschluss angestrebt. Es wird also wieder spannend …

Doch warum entsprechen die geforderten Erhöhungen nicht der Infla-

tionsrate, die sich am Verbraucherpreisindex bemisst und von der Statistik Austria veröffentlicht wird?

Für die Kollektivvertragsverhandlungen wird die sogenannte „Benya-Formel“ als entscheidende Verhandlungsgrundlage herangezogen. Diese berechnet sich folgendermaßen:

Inflation

+ mittelfristiger

gesamtwirtschaftlicher

Produktivitätszuwachs

= Lohnsteigerung

Die Formel stammt aus den 1960iger Jahren und ist auf den ehemaligen ÖGB-Präsidenten Anton Benya zurückzuführen. Sie soll für eine stabile Einkommensverteilung sorgen und die Kaufkraft der Arbeitnehmer erhalten.

Ob die Formel noch zeitgemäß ist oder ein kürzerer Durchrechnungszeitraum für die Inflation genommen werden soll, um auf die stark anziehende oder nachlassende Inflation flexibler reagieren zu können, wird gerade in diesen Zeiten häufig diskutiert.

Senkung Mindestkörperschaftsteuer – automatisch?

Das Gesellschaftsrechts-Änderungsgesetz (GesRÄG) 2023 brachte eine Absenkung des Mindeststammkapitals bei GmbHs. So beträgt das Stammkapital einer GmbH oder (neu) einer FlexCo seit Jahresbeginn 2024 nur noch 10.000 € anstelle von bisher 35.000 €.

Die Mindestkörperschaftsteuer (abgekürzt Mindest-KÖSt oder MiKö) berechnet sich mit 5 % des Mindeststammkapitals und sinkt daher von 1.750 € auf 500 € pro Jahr, wobei es für Jung-GmbHs für die ersten und die zweiten fünf Jahre eine Ermäßigung gab.

|

Mindest-KÖSt |

|

|

bis 2023 (€) |

1. / 6. / 11. Jahr |

|

pro Jahr |

500 / 1.000 / 1.750 |

|

pro Quartal |

125 / 250 / 438 |

|

ab 2024 (€) |

|

|

pro Jahr |

500 |

|

pro Quartal |

125 |

Vorauszahlungen 2024

Wer jetzt denkt, dass die Vorauszahlungsbescheide an die neue gesetzliche Mindest-KÖSt angepasst werden, der irrt. GmbHs, die aktuell auf Mindest-KÖSt eingestuft sind, finden noch die alten Beträge aus 2023 auf den Vorschreibungen. Wenn in den betroffenen Fällen eine Änderung gewünscht wird, ist ein Herabsetzungsantrag zu stellen. Dieser kann noch bis 30. September eingereicht werden. Wir unterstützen Sie gerne dabei.

Bewirtungskosten – wie kann man sie absetzen?

Bewirtungskosten zählen zu den Repräsentationsaufwendungen. Sie fallen dann an, wenn ein Unternehmer seine Kunden, Geschäftspartner oder auch Mitarbeiter mit Essen und Trinken verwöhnt. Aber Vorsicht: Die Absetzbarkeit unterliegt strengen Kriterien!

Vollständig abzugsfähig sind Bewirtungskosten nur, wenn sie in einem unmittelbaren Zusammenhang mit einer Leistung stehen oder ein unmittelbarer Bestandteil der Leistung sind (etwa im Schulungspreis inbegriffen, Produkt- und Warenverkostung, Eventbewirtung).

Zur Hälfte abzugsfähig sind Bewirtungskosten, die der Werbung dienen und deren betriebliche Veranlassung überwiegend ist (etwa Arbeitsessen zur Geschäftsanbahnung, Bewirtung von Geschäftspartnern in der Betriebskantine, Bewirtung bei Informationsveranstaltungen).

Tipp: Vermerken Sie auf der Rechnung, welches Rechtsgeschäft angestrebt wird. Das Vorliegen einer Restaurantrechnung reicht nicht aus.

Nicht abzugsfähig sind Bewirtungen, die nicht der Werbung dienen – so etwa zur Kontaktpflege oder Bewirtung nach Geschäftsabschluss.

Hinweis: Die unentgeltliche Bereitstellung von Getränken und Snacks am Arbeitsplatz für Mitarbeiter fällt nicht unter Bewirtungskosten, sondern ist als freiwilliger Sozialaufwand zu 100 % abzugsfähig.

Betriebsübergang – unentgeltliche Übertragung ausgeweitet

In den nächsten Jahren wird es vermutlich eine Vielzahl von Betriebsübergaben geben. Betriebe werden vermehrt verkauft, unentgeltlich übertragen – also verschenkt oder vererbt – oder auch stillgelegt. Nicht immer muss eine ertragsteuerneutrale Schenkung auch von Vorteil sein.

Was geschieht mit meinem Unternehmen, wenn ich in Pension gehe? Wie ist die Nachfolge im Todesfalle geregelt? Sinnvoll ist eine Regelung zu Lebzeiten, wobei eine Übertragung von Unternehmensanteilen an einer GmbH zweifelsohne leichter zu bewerkstelligen ist als die Übertragung eines Einzelunternehmens. Anteile an einer GmbH können etwa unter Einbehaltung eines Fruchtgenusses auf Gewinnausschüttungen übergeben werden. Grundsätzlich sind sie auch teilbar und vererbbar.

In seinem Urteil vom 16. November 2021 erhöht der Verwaltungsgerichtshof den Spielraum für Schenkungen. Eine Betriebsübertragung erfolgt entweder durch entgeltliche Veräußerung, eine unentgeltliche Schenkung oder eine gemischte Schenkung.

Der Fokus zur Beurteilung, ob Schenkung oder Verkauf vorliegt, liegt auf der Gegenleistung: Übersteigt die Gegenleistung für den Betriebsübergang den Wert des übertragenen Wirtschaftsgutes über 75 %, wird einheitlich von einer einkommensteuerpflichtigen Veräußerung ausgegangen. Beträgt die Gegenleistung weniger als 25 %, liegt eine ertragsteuerneutrale Schenkung vor. In diesem Fall ist eine Schenkungsmeldung vorzunehmen, bei Immobilienübertragungen fällt die Grunderwerbsteuer an. Liegt die Gegenleistung zwischen 25 % und 75 % des Wertes des übertragenen Wirtschaftsgutes, handelt es sich um eine gemischte Schenkung. Hier beurteilt der Fiskus individuell nach Entgeltlichkeit oder Unentgeltlichkeit und der subjektiven Bereicherungsabsicht. Gemäß Einkommensteuerrichtlinien ist aber bei gemischten Schenkungen unter nahen Verwandten von einem unentgeltlichen Rechtsgeschäft auszugehen. Somit kann selbst bei einer Gegenleistung von 75 % des Verkehrswertes im Familienverband eine Schenkung vorliegen.

Schenkung als Nachteil

Warum kann eine Beurteilung als Schenkung ein steuerlicher Nachteil sein? In Österreich gibt es derzeit noch keine Schenkungs- oder Erbschaftsteuer. Das kann sich aber, hört man gegenwärtig die politischen Diskussionen, zukünftig leicht ändern. Planen Sie etwa eine Schenkung auf den Todesfall, wird diese erst im Todesfall schlagend, somit zu einem Zeitpunkt, zu dem die Wiedereinführung der Schenkungssteuer möglicherweise nicht mehr nur Diskussion ist.

Welchen Vorteil bietet eine Veräußerung? Eventuell kann der Erwerber seine Zahlungen an den Übergeber als betriebliche Vorsorgerente abschreiben. Sollte der Übergeber keine allzu hohen Pensionseinkünfte haben, ist die daraus resultierende Steuerlast gering. Vor allem ertragsstarke Unternehmen können Ausgleichszahlungen als stille Reserven und Firmenwert abschreiben, während der Übergeber im Pensionsfall nur den steuerlichen Halbsatz bezahlen muss.

Empfehlung: Machen Sie sich bereits zu Lebzeiten Gedanken, was mit Ihrem Unternehmen geschehen soll.

Anreiz der SVS: 100 € Gutschrift für Zahnarztbesuch

„Gemeinsam Lächeln“ heißt die Kampagne der SVS. Unter diesem Motto können in 2024 krankenversicherte SVS-Kunden einmalig 100 € von der SVS beantragen.

Und so einfach geht es: Melden Sie sich für die Aktion im svsGO-Kundenportal an. Die Auszahlung erfolgt unbürokratisch nach Inanspruchnahme einer zahnärztlichen Leistung und dem Stecken Ihrer e-Card oder Einreichung der Wahlarztrechnung bei der SVS. Der einmalige Gesundheitsbonus unterliegt weder der Einkommen- noch der Umsatzsteuerpflicht.

Tipp: Auch für mitversicherte Angehörige gibt es diesen Bonus!

De-minimis Grenze auf 300.000 € angehoben

Die Grenze für De-minimis-Beihilfen wurde ab 1.1.2024 auf 300.000 € angehoben. Diese Grenze ist wichtig für Beihilfen, die ein EU-Mitgliedsstaat einem Unternehmen gewähren kann, ohne dass es einer zusätzlichen Genehmigung aus Brüssel bedarf, da die Beihilfen als geringfügig gelten.

Zusammengerechnet werden gewährte De-minimis-Beihilfen der letzten drei Jahre, deren Förderprogramm als De-minimis-Beihilfe gekennzeichnet ist.

Hohe Stundungszinsen ab Juli

Die Finanz verrechnet aktuell 5,88 % für alle Arten von Schuldzinsen – das sind Stundungs-, Anspruchs-, Aussetzungs-, Beschwerde- und Umsatzsteuerzinsen. Mit Juli 2024 laufen die Corona-Zinsunterstützungen aus und die Stundungszinsen liegen dann wieder vier Prozentpunkte über dem Basiszinssatz. Somit betragen die Stundungszinsen dann 7,88 % pro Jahr, sofern sich der Basiszinssatz nicht ändert.

Schwarzarbeiter putzten im Finanzamt

Ausgerechnet in einem Finanzamt im Mostviertel in Niederösterreich hat die Finanzpolizei illegale Fensterputzer erwischt. Eigentlich wurde der Auftrag vom Finanzamt nach einer Ausschreibung an ein Reinigungsunternehmen vergeben. Dieses hatte jedoch ohne Wissen des Finanzamts und entgegen dem abgeschlossenen Vertrag den Auftrag an ein Subunternehmen weitergegeben. Einer der Männer, die die Fenster putzten, war ein Drittstaatsangehöriger ohne Arbeitsbewilligung und ein weiterer Mann war nicht zur Sozialversicherung angemeldet. Bei der routinemäßigen Kontrolle der Finanzpolizisten sei es schließlich zu einem kuriosen „Treffer“ gekommen, der laut Finanzministerium „so nicht zu erwarten war“.

Fristen für Steuererklärung 2023

Einkommen-, Körperschaft-, Umsatzsteuererklärung 2023: 30.4.2024 in Papierform (ohne Internetzugang), 30.6.2024 über FinanzOnline, bis max. März 2025 bei Abgabe durch Ihre Steuerberaterin oder Ihren Steuerberater

Arbeitnehmerveranlagung 2023: 30.9.2024 bei Pflichtveranlagung (z.B. zwei Dienstverhältnisse), Fristverlängerung ist möglich. 31.12.2028 freiwillig (keine Verlängerungsmöglichkeit)

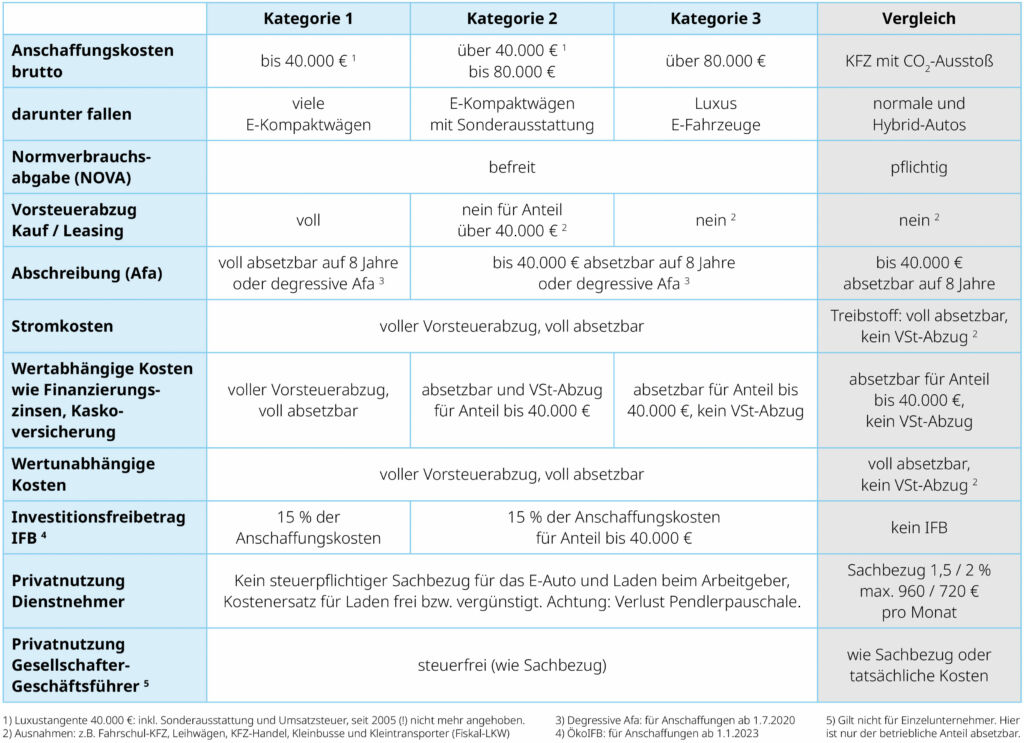

Elektrisch fährt sich’s steuerschonend

Die steuerliche Behandlung von betrieblichen Elektroautos: Ein umfassender Überblick zum Vergleichen.

In den vergangenen Jahren hat die Nachfrage nach Elektroautos in Österreich stetig zugenommen, sowohl aufgrund des wachsenden Umweltbewusstseins als auch der zahlreichen steuerlichen Anreize. Bei reinen Elektroautos ohne CO2-Ausstoß wurden drei Kategorien geschaffen. Je teurer das Auto in der Anschaffung, desto weniger Steuerzuckerl können Unternehmerinnen und Unternehmer nutzen. Wir haben eine Übersicht für Sie gestaltet, in der Sie Elektroautos mit herkömmlichen Autos mit CO2-Emmission vergleichen können.

Was ändert sich bei der Elternkarenz?

In der Praxis sind vor allem zwei Maßnahmen wichtig: Ab November 2023 wird die Elternkarenz verkürzt und die Elternteilzeit verlängert.

Künftig besteht der gesetzliche Anspruch auf Elternkarenz nach dem Mutterschutz-Gesetz (MSchG) und im Väter-Karenz-Gesetz (VKG) nur noch für 22 Monate (bisher 24 Monate). Diese Änderung gilt für Geburten ab 1. November 2023.

Die 24 Monate können jedoch in zwei Fällen in Anspruch genommen werden:

- Zwei Monate der Karenzzeit müssen von beiden Elternteilen geleistet werden; die Zeit wird somit gesplittet,

- oder es handelt sich um einen alleinerziehenden Elternteil.

In den Genuss der vollen 24 Monate kommt man auch im Falle einer Karenzteilung, wenn ein Elternteil nicht karenzberechtigt ist (weil zB kein Dienstverhältnis vorliegt, ein Elternteil selbstständig tätig, studierend oder arbeitslos ist).

Der Status alleinerziehend liegt vor, wenn ein zweiter Elternteil entweder nicht vorhanden ist oder nicht im selben Haushalt lebt. Wird man während der Karenz zum Alleinverdiener, kann auch verlängert werden.

Der Zeitrahmen für Elternteilzeiten wird vom siebenten auf das achte Lebensjahr des Kindes ausgedehnt. Diese Erweiterung ist bereits auf Fälle anwendbar, in denen dem Arbeitgeber die Absicht auf Elternteilzeit ab 1.11.2023 bekanntgegeben wird.

Editorial

Liebe Leserin, lieber Leser!

Das Jahr 2023 neigt sich dem Ende zu und es ist an der Zeit, noch die letzten Steuersparmöglichkeiten auszuschöpfen. Damit wir Sie umfassend beraten können, finden Sie neben unserem Artikel einen Link zu unserem neuen, erweiterten Content-Bereich „impuls plus“. Diesmal mit einer ausführlichen Checkliste mit Steuertipps zum Jahresende. Wie es 2024 steuerlich weiter geht, lesen Sie in unserem Leitartikel.

Möge das neue Jahr viel Positives bringen – sowohl für die Wirtschaft als auch für die Gesellschaft.

Wir wünschen ein frohes neues Jahr!

Was bringt das neue Jahr?

Steuerlich tut sich kommendes Jahr einiges Positives. Wir fassen zusammen:

Erhöhung der Steuerstufen

Bereits zum zweiten Mal federt die Bundesregierung die kalte Progression ab. Die Tarifstufen und die Absetzbeträge werden merklich angehoben. ◊ Seite 3

Senkung der Steuersätze

Nun greift der letzte Teil der ökosozialen Steuerreform für die Stufe drei der Einkommensteuer und für die Körperschaftsteuer:

|

ESt (3. Stufe) |

KÖSt |

|

|

2022 |

42 % |

25 % |

|

2023 |

41 % |

24 % |

|

2024 |

40 % |

23 % |

Homeoffice

Die Homeoffice-Pauschale und die Absetzbarkeit für ergonomische Büromöbel bleiben nun unbefristet.

Zuschuss für Kinderbetreuung

Arbeitgeber können ab 2024 bis zu 2.000 € steuerfrei zuschießen für Kinder bis 14 Jahre (bisher 1.000 € für Kinder bis 10 Jahre). Außerdem ist nun ein Kostenersatz erlaubt, d.h. es muss nicht direkt an den Kindergarten, Hort etc. überwiesen werden.

9,7 % Erhöhung von Sozialleistungen

Familienbeihilfe, Mehrkindzuschlag, Kinderabsetzbetrag, Kinderbetreuungsgeld, Familienzeitbonus, Kranken-, Rehabilitations- und Wiedereingliederungsgeld, Umschulungsgeld, Studien- und Schülerbeihilfe.

Senkung Arbeitslosenbeitrag: – 0,1 %

Senkung von 6,0 auf 5,9 %.

Senkung GmbH-Stammkapital

Hier ist eine Herabsetzung von 35.000 auf 10.000 € ab 2024 geplant.

Flexible Kapitalgesellschaft

Die neue flexible Rechtsform sollte es bereits ab November 2023 geben. Derzeit fehlt aber nach zahlreichen kritischen Stellungnahmen die finale Umsetzung.

Start-Up Mitarbeiterbeteiligung

Ist ebenfalls noch nicht beschlossen. Mehr dazu lesen Sie auf ◊ Seite 6.

Freiwilligenpauschale und Änderung bei Spenden

Das Gemeinnützigkeits-Reformgesetz 2023 wird aktuell im Nationalrat behandelt. Es umfasst zahlreiche Änderungen bei der Spendenabsetzbarkeit.

Mit 1. Jänner 2024 soll es wirksam werden.

Durch die Reform sollen unter anderem folgende Ziele erreicht werden:

- Förderung der Freiwilligenarbeit

- Ausweitung der spendenbegünstigten Zwecke

- Vereinfachung bei Zuerkennung der Spendenbegünstigung

- Modernisierung des Gemeinnützigkeitsrechts sowie Stärkung der Rechtssicherheit

Freiwilligenpauschale

Die Steuerfreiheit des sogenannten Freiwilligenpauschales wird im Einkommensteuergesetz verankert. Es wird als Aufwandspauschale an die Freiwilligen ausbezahlt. Das kleine Freiwilligenpauschale beträgt maximal 30 € pro Tag und 1.000 € pro Jahr. Diese Beträge können gemeinnützige Organisationen je Freiwilligen-Helfer ausbezahlen.

Beim großen Freiwilligenpauschale erhöht sich der steuerfreie Betrag auf maximal 50 € pro Kalendertag für maximal 60 Tage je Kalenderjahr (maximal 3.000 € je Kalenderjahr). Dieses Pauschale kann an Freiwillige im Bereich der Katastrophenhilfe, im Rettungswesen oder im Sozialbereich sowie in ihrer Funktion als Ausbildner oder Übungsleiter ausbezahlt werden. Damit sind auch Tätigkeiten als Chorleiter oder Kapellmeister begünstigt.

Spendenbegünstigung

Bis Ende 2023 können Geldzuwendungen nur von der Steuer abgesetzt werden, wenn sie als Betriebs- oder Sonderausgaben steuerlich absetzbar sind. Sie müssen an Organisationen gehen, die in der Liste der spendenbegünstigten Einrichtungen angeführt sind. Die Spendenbegünstigung erlangen Körperschaften, die mildtätige Zwecke, Katastrophenhilfe oder Umweltschutz verfolgen. Außerdem müssen sie mindestens seit drei Jahren bestehen und durch einen unabhängigen Wirtschaftsprüfer auf die Voraussetzungen gem. § 4a Einkommensteuergesetz geprüft sein.

Durch die Reform werden ab 2024 alle gemeinnützigen und mildtätigen Zwecke (§§ 35 und 37 Bundesabgabenordnung) in die Spendenbegünstigung einbezogen. Von der Ausweitung profitieren vor allem Bildung, Sport, Kunst und Kultur. Die Antragstellung auf Spendenbegünstigung wird ebenfalls erleichtert: Der Antrag auf Spendenbegünstigung für nicht prüfungspflichtige Rechtsträger (kleine Vereine) erfolgt auf elektronischem Weg mittels FinanzOnline durch einen Steuerberater. Er muss jährlich erneuert werden. Prüfungspflichtige Rechtsträger benötigen weiterhin die Bestätigung eines Wirtschaftsprüfers über die Einhaltung der Begünstigungsbedingungen.

Die Frist wird ebenfalls gekürzt: Der Zugang zur Spendenbegünstigung kann bereits nach einem Jahr gegeben sein (anstelle von bisher drei Jahren).

Für weiterführende Fragen zur Spendenabsetzbarkeit und zum neuen Gemeinnützigkeitsreformgesetz 2023 stehen wir gerne zur Verfügung!

Abschaffung der kalten Progression gleicht 2024 die Inflation aus

Die Anpassungen der Steuerstufen an die Inflation geht in Runde zwei. 2024 werden erneut die Steuerstufen und wichtige Steuergrenzen angehoben: Die Steuerlast reduziert sich.

Abschaffung kalte Progression

Unter kalter Progression versteht man die automatische Steuererhöhung, wenn Löhne und Gehälter an die Inflationsrate angepasst werden, die Steuerstufen jedoch nicht. Damit es real nicht zu einer Steuererhöhung kommt, wurden 2023 zum ersten Mal die Tarifstufen und einige andere Steuerwerte an die Inflation angepasst.

Die Anpassung betrug letztes Jahr nur 5,2 %, da hier noch statistisch niedrige Inflationsraten aus Zeiten vor dem Ukrainekrieg hineinspielten. Für 2024 wirkt sich die Anpassung nun wesentlich höher aus: Insgesamt werden fast 10 % Inflation abgegolten, wobei zwei Drittel und somit 6,6 % Inflationsabgeltung in alle Tarifstufen und das verbleibende Drittel in von der Regierung ausgewählte Maßnahmen fließen. Die beigefügte Tabelle zeigt den Überblick.

Absetzbeträge und sonstige Steuerwerte

Auch folgende Absetzbeträge werden 2024 durchschnittlich um rund 10 % angehoben:

- Verkehrsabsetzbetrag

- Pensionisten-Absetzbetrag

- Alleinverdiener-/

Alleinerzieher-Absetzbetrag - Unterhaltsabsetzbetrag

- Kindermehrbetrag

- SV-Rückerstattung

- SEG/SFN-Zulagen

Weitere Maßnahmen

Überstundenzuschläge:

Wer mehr arbeitet, soll mehr in der Geldbörse haben. Daher bleiben die Überstundenzuschläge in den Jahren 2024 und 2025 bis 200 € monatlich steuerfrei; bisher waren es nur 86 € und ab 2026 sind es dann nur noch 120 €. Auch die Zahl der begünstigten Überstundenzuschläge wird befristet auf 2024 und 2025 von 10 auf 18 pro Monat angehoben.

Gewinnfreibetrag:

Auch für Unternehmen gibt es ein Steuerzuckerl. So wird die Grenze für den Grundfreibetrag von 30.000 auf 33.000 € erhöht, was einen zusätzlichen Absetzposten von 450 € pro Jahr bringt.

Homeoffice:

Das ursprünglich befristete Homeoffice-Pauschale und die Absetzbarkeit für ergonomische Büromöbel werden in Zukunft unbefristet verlängert.

Zuschuss für Kinderbetreuung:

Hier kann der Arbeitgeber ab 2024 für Kinder bis zum 14. Lebensjahr bis zu 2.000 € steuerfrei zuschießen. Bisher lag die Grenze bei 1.000 € für Kinder bis 10 Jahre. Außerdem ist ein Kostenersatz nun erlaubt und der Arbeitgeber muss nicht direkt an den Kindergarten, Hort oder ähnliche Institutionen überweisen.

Betriebskindergärten:

Diese dürfen nun auch betriebsfremde Kinder betreuen ohne damit die Steuerfreiheit für all jene Eltern zu verlieren, die im Betrieb arbeiten.

|

Steuersatz |

Steuerstufen |

|||||

|

2022 |

2023 |

Steigerung |

2024 |

Steigerung |

||

|

0 % |

bis |

11.000 |

11.693 |

+ 6,30 % |

12.816 |

+ 9,60 % |

|

20 % |

bis |

18.000 |

19.134 |

+ 6,30 % |

20.818 |

+ 8,80 % |

|

30 % |

bis |

31.000 |

32.075 |

+ 3,47 % |

34.513 |

+ 7,60 % |

|

40 % |

bis |

60.000 |

62.080 |

+ 3,47 % |

66.612 |

+ 7,30 % |

|

48 % |

bis |

90.000 |

93.120 |

+ 3,47 % |

99.266 |

+ 6,60 % |

|

50 % |

ab |

90.000 |

93.120 |

+ 3,47 % |

99.266 |

+ 6,60 % |

|

55 % |

ab |

1 Mio. |

1 Mio. |

1 Mio. |

EBICS wird neuer E-Banking-Standard

Der neue Europäische Standard zur Übertragung von Bankdaten heißt EBICS. Der bisherige MBS-Standard wird nicht mehr gewartet.

Derzeit verwenden die meisten österreichischen Banken zur Übertragung von Bankdaten MBS, kurz für Multi Bank Standard. Seit 2017 gibt es keine großen Updates mehr. MBS ist somit in die Jahre gekommen und funktioniert als rein österreichische Lösung nicht optimal für international tätige Unternehmen. Weiters eröffnen sich bei nicht regelmäßig gewarteter Software oft Sicherheitslücken.

Als neuer Standard wurde EBICS eingeführt. Dies steht für Electronic Banking Internet Communication Standard. EBICS ist ein offener, europäischer Kommunikationsstandard zum Austausch von Bankdaten.

E-Banking

Gründerinnen und Gründern sei ans Herz gelegt, für den Zahlungsverkehr entweder gleich EBICS oder eine reine Online-Lösung zu verwenden. Bestehende Unternehmen sollten den Umstieg von MBS auf EBICS gut planen. Lassen Sie sich von Ihrer Bank beraten.

Import Bankdaten in Buchhaltung

Mit EBICS besteht wie schon mit MBS die Möglichkeit, die Bankbewegungen und Salden in die Buchhaltung zu importieren. Der Vorteil: Tagesaktuelle Buchungen und Vermeidung von Fehlerquellen.

Damit wir die Bankdaten importieren können, braucht es einen Lesezugriff auf das Bankkonto, den wir mit Ihnen einrichten können. Wir unterstützen Sie gerne!

Globale Mindestbesteuerung

Intensive Verhandlungen von 138 Staaten haben zur Ausarbeitung einer EU-Richtlinie zur Implementierung einer globalen Mindestbesteuerung von 15 % geführt. Betroffen sind ab 2024 internationale Konzerne und deren Töchter – in Österreich rund 6.500.

Die Digitalisierung und Globalisierung der Wirtschaft stellen das internationale Steuerrecht vor erhebliche Herausforderungen. Die Steuergerechtigkeit ist vor allem durch Gewinnverkürzungen und -verlagerungen der multinationalen Konzerne stark beeinträchtigt.

Dem soll durch ein Zwei-Säulen-Modell Einhalt geboten werden. Die erste Säule des internationalen Abkommens bildet die Umverteilung der Besteuerungsrechte von digitalen Leistungen. Diese Säule befindet sich derzeit noch in Verhandlung.

Die zweite Säule ist die effektive globale Mindestbesteuerung. Ziel dieser Regelung ist es, eine weltweit gültige effektive Mindestbesteuerung von 15 % sicherzustellen. Dazu wird zunächst der effektive Steuersatz sämtlicher in einem Staat ansässigen Töchter ermittelt und mit dem Mindeststeuersatz von 15 % verglichen. Liegt der effektive Steuersatz unter dem Mindeststeuersatz, wird für die betroffene Geschäftseinheit eine Ergänzungssteuer in jener Höhe fällig, die für das Erreichen der Mindestbesteuerung erforderlich ist.

Betroffen sind alle Unternehmen einer multinationalen Gruppe mit einem weltweit konsolidierten Jahresumsatz von mind. 750 Mio €.

Ich pendle täglich nach Deutschland – was beachten?

Im August 2023 erfolgte mit der Änderung zum Doppelbesteuerungsabkommen (DBA) zwischen Österreich und Deutschland eine Anpassung der Grenzgängerregelung. Die Neuregelung soll 2024 in Kraft treten.

Einkünfte von Grenzgängern aus unselbständiger Arbeit werden zur Gänze im Wohnsitzstaat (= Ansässigkeitsstaat) besteuert. Die Änderung zum DBA umfasst die Definition der Grenzgänger-Eigenschaft. Grenzgänger sind Personen, die in der Grenzzone arbeiten und dort ihren Hauptwohnsitz haben. Nach bisheriger Regelung war die tägliche Rückkehr Voraussetzung. Ein tägliches Pendeln über die Grenze ist nach der Neuregelung des DBA nicht mehr erforderlich. Damit wird das Arbeiten im Home-Office erleichtert. Was schädliche Dienstreisen außerhalb der Grenzzone betrifft, bleibt die bisherige Toleranzregelung von 45 Tagen bestehen.

Als grenznah gelten Gemeinden, deren Gebiet ganz oder teilweise in einer Zone von je 30 Kilometern beiderseits der Grenze (Grenzzone) liegt. Außerdem sind nun auch Beschäftigte im öffentlichen Dienst von der Grenzgängerregelung umfasst.

Vorsicht:

Die dargestellte Grenzgängerregelung gilt nur für steuerliche Zwecke, nicht für die Sozialversicherung. Hierzu verweisen wir auf unseren Artikel Impuls 2. Quartal 2023.

Mehr Insolvenzen aber keine Pleitewelle

Laut KSV1870 gab es von Jänner bis September 2023 in Österreich 3900 Pleiten. Die Insolvenzstatistik zeigt damit einen Anstieg von rund 10 % gegenüber dem Vorjahreszeitraum. Bis zum Jahrsende rechnet man mit insgesamt 5300 Unternehmens-Insolvenzen. Von einer Pleitewelle kann man zum Glück trotzdem nicht sprechen, da im Vergleich zu 2019 – also vor Corona, Ukraine und sonstigen Krisen – der Anstieg nur 2,6 % beträgt. Am stärksten betroffenen sind:

|

Branche |

Pleiten |

|

Handel |

737 |

|

Bauwirtschaft |

650 |

|

Gastronomie, Beherbergung |

507 |

Geringfügig Beschäftigte werden teurer

Hat ein Unternehmen geringfügig Beschäftigte eingestellt und übersteigen deren Bruttolöhne in Summe die 1,5-fache Geringfügigkeitsgrenze, so fällt eine Dienstgeberabgabe in Höhe von 16,4 % an. Der Grund: Arbeitgeber sparen die Kranken- und Pensionsversicherungsbeiträge. Ab 2024 kommen nun auch fiktive Arbeitslosenbeiträge hinzu. Im Klartext bedeutet das: Übersteigt die Lohnsumme in 2024 777,66 €, so sind 19,4 % Dienstgeberabgabe plus 1,1 % Unfallversicherung an die Sozialversicherung zu überweisen.

Kopf frei! – der Weg zu mehr Lebensqualität in der digitalen Welt!

Ständig werden wir gestört: Endlos prasseln Informationen auf uns ein, digitale Nachrichten und erzwungenes Multitasking lenken uns ab. Wir fühlen uns überlastet und ausgepowert und bringen unsere Arbeit nicht am Stück fertig. Dr. Volker Busch, Psychiater, Keynote-Speaker und Podcaster erklärt humorvoll, wie es gelingt, den Scheinwerfer auf unsere Aufmerksamkeit zu lenken, um unseren Kopf wieder frei zu bekommen!

Volker Busch,

Kopf frei! – Wie Sie Klarheit, Konzentration und Kreativität gewinnen

286 Seiten, Droemer Verlag, Spiegel Bestseller

Ein Buchstabe falsch – Frau verliert Kindergeld

Ein falscher Buchstabe in der Mailadresse führte zur Rückforderung des Kinderbetreuungsgeldes von 1.300 €, weil laut Sozialversicherung der Selbständigen (SVS) der Nachweis der zweiten bis fünften Mutter-Kind-Pass-Untersuchung nicht erbracht wurde. Als Antwort der SVS auf die falsch eingegebene Mailadresse war eine Unzustellbarkeitsnachricht hinausgegangen. Es konnte im Verfahren nicht geklärt werden, ob diese Meldung einlangte, ob sie im Spam-Ordner landete oder von der Frau gelöscht wurde. Letztendlich entschied der OGH, dass die Rückforderung durch die SVS rechtens war, weil das Risiko einer falschen Mailadresse beim Absender liegt. Was lernen wir daraus? Es geht nichts über einen Antrag samt Postaufgabe per „Einschreiber“.

29.02.2024 – Vereine müssen PRAE-Zahlungen 2023 melden

Ab 2023 gibt es höhere pauschale Reiseaufwandsentschädigungen (PRAE), die bis Ende Februar des Folgejahres auf dem Formular L 19 gemeldet werden müssen. Tipp: Melden Sie elektronisch über ELDA. Wir unterstützen Sie gerne dabei.

Wann verjährt der Urlaub?

Grundsätzlich verjährt der Urlaubsanspruch laut österreichischem Recht nach Ablauf von zwei Jahren nach dem Ende des Urlaubsjahres, in dem er entstanden ist.

Er kann also innerhalb von drei Jahren verbraucht werden. In einem Urteil hat der OGH nun entschieden, dass der Urlaubsanspruch unter bestimmten Voraussetzungen nicht verjähren kann.

In seinem Urteil (OGH 8 Ob A 23/23z) hält der OGH fest, dass Arbeitgeber dazu verpflichtet sind,

- Arbeitnehmer auf die Verjährung des Urlaubsanspruches hinzuweisen (Hinweispflicht) und

- aktiv für den Verbrauch des Urlaubs zu sorgen (Aufforderungspflicht).

Kommt er diesen Verpflichtungen nicht nach, verjährt auch der Urlaub nicht. Mit dieser Entscheidung folgt der OGH der Rechtsprechung des Europäischen Gerichtshofs und dem Unionsrecht. Die Rechtsprechung bezieht sich nur auf den Mindestanspruch von vier Urlaubswochen und enthält keine Aussage zum nationalen Recht der fünften oder sechsten Urlaubswoche.

Empfehlung:

Überwachen Sie den Urlaubskonsum Ihrer Mitarbeiter und kommen Sie den Aufforderungs- und Hinweispflichten betreffend Urlaubsansprüchen ihrer Arbeitnehmer rechtzeitig nach.

Benefits für Mitarbeiter

Gut ausgebildete und einsatzbereite Mitarbeiterinnen und Mitarbeiter zu finden und zu halten stellt viele Unternehmen vor eine Herausforderung. Berufliche Zusatzleistungen können die Zufriedenheit von Arbeitnehmern und die Beliebtheit von Arbeitgebern steigern.

Benefits sind ergänzende Anerkennungen, die zum Gehalt dazukommen. Bei Fringe-Benefits geht es um mehr als Geld. Unternehmen, die bereits in Stellenausschreibungen alle freiwilligen-Benefits anführen, haben größere Chancen, künftige Mitarbeiter vom potenziellen neuen Arbeitsplatz zu überzeugen. Zahlreiche Studien haben gezeigt, dass bereits bei der Jobsuche freiwillige Benefits eine große Rolle spielen.

Welche Benefits stehen am Wunschzettel der Mitarbeiter?

Homeoffice und flexible Arbeitszeitmodelle

- Gleitzeit, geblockte Arbeitszeit

- Home-Office ist steuerlich bis 300 € pro Jahr begünstigt (bis 3,00 € pro Homeoffice-Tag für max. 100 Tage)

Gewinnbeteiligung

- bis 3.000 € pro Jahr

- befreit nur von der Lohnsteuer; Sozialversicherung und Lohnnebenkosten fallen an

Gutscheine, Sachgeschenke

- bis 186 € pro Jahr / kein Bargeld

- Übergabe im Rahmen einer Betriebsveranstaltung (auch virtuell)

- auch Autobahnvignette und Goldmünzen möglich

Feiern, Betriebsausflug, Jubiläumsgeschenk

- bis 365 € pro Jahr

- bis 186 € pro Jahr für Dienst- und Firmenjubiläum

- kein Bargeld

Zusatzversicherung, Pensionsvorsorge

- bis 300 € pro Jahr

Freie oder verbilligte Mahlzeiten

- bis 8,00 € pro Arbeitstag für Restaurant- oder Lieferservice-Gutscheine

- bis 2,00 € pro Arbeitstag für Lebensmittelgutscheine

- unbegrenzt bei Verköstigung am Arbeitsplatz (zB Werksküche, Kantine)

- Zuschuss

Kinderbetreuungskosten

- bis 1.000 € pro Jahr und pro Kind bis zum Alter von 10 Jahren

- ab 2024: Anhebung auf 2.000 € und bis zum 14. Lebensjahr

Betriebsarzt, Impfungen, Gesundheitsvorsorge

- ohne Betragseinschränkung

Mitarbeiterrabatte

bis 20 % steuerfrei, wenn darüber bis 1.000 € pro Jahr steuerfrei

Mobilitäts-Benefit: Öffi-Ticket

- Öffi-Ticket muss zumindest am Wohnort oder der Arbeitsstätte gelten

- Ticket kann auch vom Arbeitnehmer bezahlt werden.

- Pendlerpauschale: trotzdem absetzbar (abzüglich Ticketwert)

E-Auto als Firmenwagen

- kein Sachbezug (weder für das KFZ noch für unentgeltliches Aufladen)

- gilt auch für E-Bikes, E-Motorräder,

E-Scooter - ab 2023: (pauschaler) Kostenersatz Ladestrom steuerfrei

Firmenhandy, Computer & Co.

- kein Sachbezug, auch wenn gelegentliche Privatnutzung erlaubt ist

- dienstliches Interesse notwendig (zB Homeoffice oder Außendienst)

- Homeoffice-Pauschale kann zusätzlich gewährt werden

Mitarbeiterbeteiligung

- 3.000 € pro Jahr

- In Frage kommen: Aktien, GmbH-Anteile, echte stille Beteiligung

- ab 2024: Mit dem Start-Up-Fördergesetz soll bei der Ausgabe von Kapitalbeteiligungen bei Start-Ups ein Besteuerungsaufschub gewährt werden und erst im Zeitpunkt der Veräußerung (anstatt wie bisher im Zeitpunkt der Übertragung) besteuert werden. Die Gewährung muss innerhalb von zehn Jahren nach der Gründung erfolgen.

Krypto-Währungen endlich steuereinfach

Für Kryptowährungen kommt 2024 der automatische KESt-Abzug. Damit ersparen sich Investoren die Aufnahme in die Steuererklärung. Allerdings nur dann, wenn inländische Krypto-Dienstleister involviert sind. Verlässliche Infos gibt (hoffentlich) Ihr Krypto-Broker. Eine gute Zusammenfassung samt Video findet sich auf

broker-test.at > News > Krypto Steuer 2024 (Stand 12.11.2023)

Künstliche Intelligenz für Anfänger

Künstliche Intelligenz (KI) oder Artificial Intelligence (AI) scheint allgegenwärtig. Haben Sie es selbst schon ausprobiert? Anfänger könnten zB bei ChatGPT einen persönlichen Geburtstagsgruß für den runden Geburtstag der Tante abfragen. Dazu auf chat.openai.com/ ein Gratiskonto anlegen und munter drauflos chatten. Die Grafik für die Geburtstagskarte kann man sich auf Adobe Firefly firefly.adobe.com erstellen lassen. Im beruflichen Kontext bieten sich oftmals branchenbezogene Einsteigerseminare an, um erste KI-Schritte zu unternehmen.

Das Jahr geht zu Ende

Wir haben die besten Steuerspartipps für Sie zusammengestellt. Wer es detailliert haben will, folgt dem Link zu impuls plus.

Tipps für Unternehmer:innen

- Gewinnfreibetrag: Natürliche Personen können bis zu 13 % vom Gewinn über 30.000 € zusätzlich absetzen, wenn sie noch heuer investieren (bestimmte Sachgüter und Wertpapiere).

- Geringwertige Wirtschaftsgüter: Investitionen bis 1.000 € sind sofort absetzbar.

- Halbjahres-, degressive und Gebäude-Abschreibung nutzen, wenn bis Jahresende in Betrieb genommen wird.

- Investitionsfreibetrag (IFB): bringt 10 bzw. 15 % zusätzlichen Absetzposten.

- Kleinunternehmer:innen: Umsatzgrenze von 35.000 € prüfen. Umsätze eventuell in 2024 verschieben.

- Einnahmen-Ausgaben-Rechner: Ausgaben heuer tätigen, Einnahmen verschieben.

- GSVG-Befreiung beantragen: Kleinstunternehmer:innen zahlen nur 132 € Unfallversicherung pro Jahr.

- Registrierkasse: Jahresbeleg erstellen.

Tipps für Arbeitgeber:innen

- Jahressechstel prüfen, ob Prämie mit 6 % besteuert werden kann.

- Steuerfreie Geschenke:

- 3.000 € Teuerungsprämie bzw. Gewinnbeteiligung

- 186 € Weihnachts-Sachgeschenke

- 365 € für Weihnachtsfeier, Ausflug

- 1.000 € Zuschuss zur Kinderbetreuung (2.000 € ab 2024)

- 186 € Jubiläums-Sachgeschenke

- 20 % bzw. 1.000 € Mitarbeiterrabatt

- 300 € Zukunftssicherung

Tipps für Arbeitnehmer:innen

Steuerausgleich 2018 einreichen.

Tipps für alle

Spenden: bis 10 % des laufenden Gewinns bzw. 10 % des Jahreseinkommens.

Werbungskosten, Sonderausgaben, außergewöhnliche Belastungen noch heuer bezahlen.

Homeoffice als Betriebsstätte

Die Änderung der technischen Möglichkeiten hat das Homeoffice immer attraktiver gemacht. Bei grenzüberschreitenden Tätigkeiten stellt sich die Frage, ob durch das Homeoffice für ein ausländisches Unternehmen eine Betriebsstätte im Inland begründet wird.

Die ertragsteuerlichen Folgen sind im jeweiligen DBA (Doppelbesteuerungsabkommen) geregelt. Das Finanzministerium hat nun im EAS (Express-Antwort-Service) 3445 Klarheit über die Tatbestandsmerkmale der Begründung einer zusätzlichen Betriebsstätte geschaffen.

Voraussetzung für die Begründung einer Betriebsstätte

Nach Maßgabe der OECD ist für die Begründung einer Betriebsstätte eine dauerhafte Geschäftseinrichtung notwendig,

- mit der die Unternehmertätigkeit (nicht bloße Hilfstätigkeit) ausgeübt wird und

- über die das Unternehmen Verfügungsmacht hat.

Die Wohnung des Mitarbeiters stellt eine dauerhafte Geschäftseinrichtung dar, wenn diese nicht nur gelegentlich zur Ausübung der Unternehmenstätigkeit genutzt wird. Wenn das Unternehmen die Tätigkeit im Homeoffice nicht verlangt und dem Mitarbeiter einen Arbeitsplatz zur ständigen Benutzung zur Verfügung stellt, ist die Begründung einer Betriebsstätte zu verneinen. Die faktische Verfügungsmacht des Dienstgebers über das Homeoffice ist nicht gegeben.

Leitende Angestellte und Führungskräfte

Ob ein Nicht-Verlangen der Ausübung der Tätigkeit im Homeoffice auch bei Führungskräften und leitenden Angestellten gegen die Begründung einer Betriebsstätte spricht, ist noch offen. Unklar ist allerdings, warum hier andere Grundsätze gelten sollten.

Homeoffice in der Sozialversicherung

Laut europäischem Sozialversicherungsrechts darf eine Person nur in einem Mitgliedstaat versichert sein. Die Verordnung enthält allerdings keine Bestimmungen für Telearbeit.

Aufgrund der Corona-Pandemie gab es bis 30.6.2023 eine Sondervereinbarung für grenzüberschreitende Telearbeit in den EU-Mitgliedstaaten, EWR-Staaten und der Schweiz. Die Zugehörigkeit zur Sozialversicherung eines Staates durch grenzüberschreitende Telearbeit während der Pandemie blieb unverändert.

Seit 1.7.2023 führt grenzüberschreitende Telearbeit zu einer Änderung des zuständigen Staates, wenn ein wesentlicher Teil der beruflichen Tätigkeit (25 % der Gesamttätigkeit) im Homeoffice erledigt wird und keine andere Regelung zur Anwendung kommt (vgl. EU-Leitfaden zur Telearbeit).

Ist die Telearbeit nicht Teil des üblichen Arbeitsrhythmus, liegt eine Entsendung vor. Der Arbeitnehmer unterliegt den Rechtsvorschriften des Entsendestaats, wenn die voraussichtliche Dauer dieser Arbeit 24 Monate nicht überschreitet und der entsendete Arbeitnehmer keine andere entsandte Person ablöst.

Wird bei Mehrfachtätigkeit ein wesentlicher Teil der Tätigkeit im Wohnmitgliedstaat (WMS) ausgeübt, gelten die Rechtsvorschriften des WMS. Anderenfalls gelten die sozialversicherungsrechtlichen Vorschriften des Staats, in dem das Unternehmen den Sitz hat. Es sind aber Ausnahmevereinbarungen zwischen zwei Staaten möglich.

Wie hoch ist die Abfertigung bei Altersteilzeit?

Die Altersteilzeitvereinbarung (ATZV) ermöglicht älteren Dienstnehmern ihre Arbeitszeit zu verringern, ohne dabei ihre Ansprüche auf Pensionsbezüge oder auch Abfertigungen zu verlieren.

Grundsätzlich kann gewählt werden, ob man für die festgelegte Laufzeit (max. 5 Jahre)

- in Teilzeit arbeitet (kontinuierliche Altersteilzeit) oder

- für einen bestimmten Zeitraum in vollem Ausmaß arbeitet, um ein Zeitguthaben aufzubauen, das später als Freizeit konsumiert wird (Blockzeitmodell).

Die ATZV ist an bestimmte Mindestinhalte geknüpft, Regelungen hinsichtlich der Berechnung der Abfertigungshöhe gibt es nicht.

OGH-Entscheidung

Im Anlassfall war im Blockzeitmodell für die Abfertigung vereinbart, dass diese auf Basis eines der Vollbeschäftigung entsprechenden Monatsbruttogehaltes im letzten Monat des Dienstverhältnisses gebührt. In der Arbeitsphase wurden Erfolgs- und Ergebnisprämien sowie individuelle Bonifikationen bezahlt. Die variablen Bezüge standen in der Freizeitphase nicht zu. In die Abfertigung waren die Prämien und Bonifikationen nicht einzubeziehen.

Tipp: Schaffen Sie Klarheit und zählen Sie in der ATZV die Bezugsteile zur Ermittlung der Abfertigung alt möglichst detailliert auf.

Wie muss der Firmenabfall entsorgt werden?

Betriebe müssen genauso wie Privathaushalte ihren Abfall trennen und fachgerecht entsorgen. Daneben müssen Unternehmen auch Aufzeichnungen über die angefallenen Abfälle und deren Entsorgung führen.

Mülldoku und -meldung

Grundsätzlich muss jeder Betrieb Aufzeichnungen über die angefallenen Abfälle und deren Entsorgung führen. Wer nur normalen Haushaltsmüll inkl. dort üblicherweise anfallender Problemstoffe oder Altöl bis 200 Liter jährlich produziert, muss deren Entsorgung durch Rechnungen etc. auf Verlagen der Behörde nachweisen. Eine Meldung ist nicht erforderlich. In Büros könnte das beispielsweise ein Nachweis über die korrekte Entsorgung von Druckertonern oder IT-Altgeräten sein. Betriebe mit Altöl über 200 Liter pro Jahr und mit gefährlichen Abfällen, die in normalen Haushalten üblicherweise nicht vorkommen, müssen zusätzlich monatlich elektronisch melden.

Abfallwirtschaftskonzept

Außerdem benötigen Betriebe, die eine Betriebsanlagengenehmigung brauchen oder mehr als 20 Dienstnehmer beschäftigen ein Abfallwirtschaftskonzept.

Abfallbeauftragter

Ab 100 Dienstnehmern ist das Unternehmen verpflichtend, einen Abfallbeauftragten zu bestellen.

Beratung und Infos finden Sie unter:

wko.at > Suche „Abfallwirtschaft im Betrieb“

Richtwertmietzins: neue Sachbezugswerte ab 2024

Stellt der Arbeitgeber seinem Arbeitnehmer Wohnraum kostenlos oder verbilligt zur Verfügung, stellt dies einen Vorteil aus dem Dienstverhältnis dar. Die Bewertung des Sachbezuges orientiert sich an den Richtwertmietzinsen. Ab 1.1.2024 gelten neue Richtwerte:

|

Bundesland |

Richtwert pro m² Wohnflächenausmaß |

|

|

|

für Sachbezugswerte ab 2024 |

für Sachbezugswerte 2023 |

|

Burgenland |

6,09 € |

5,61 € |

|

Kärnten |

7,81 € |

7,20 € |

|

Niederösterreich |

6,85 € |

6,31 € |

|

Oberösterreich |

7,23 € |

6,66 € |

|

Salzburg |

9,22 € |

8,50 € |

|

Steiermark |

9,21 € |

8,49 € |

|

Tirol |

8,14 € |

7,50 € |

|

Vorarlberg |

10,25 € |

9,44 € |

|

Wien |

6,67 € |

6,15 € |

Liebe Leserin, lieber Leser!

Diesen Herbst ist wieder einiges los. Für Start-Ups und Gründer sind Erleichterungen bei der Errichtung einer Kapitalgesellschaft geplant. Außerdem soll die Mindest-Körperschaftsteuer verringert werden, was vor allem in Verlustjahren eine finanzielle Erleichterung bringt. Apropos Verluste: Auf Seite 6 finden Sie interessante Möglichkeiten, Verluste steuerlich zu verwerten.

Außerdem finden Sie in unserer impuls-Herbstausgabe wieder viele Steuerhäppchen sowie Tipps und Tricks rund am das Thema Steuern und Finanzen.

Viel Spaß beim Lesen!

Gründen soll leichter werden

Das Gesellschaftsrechts-Änderungsgesetz 2023 soll Start-Ups das Leben erleichtern. So ist die Herabsetzung des Mindeststammkapitals der GmbH und eine neue Gesellschaftsform – die „Flexible Kapitalgesellschaft“ – geplant.

Für Aufsehen hat der Gesetzesentwurf medial gesorgt, da anstelle der sonst männlichen Bezeichnungen nun weibliche verwendet wurden.

Inhaltlich soll das Mindeststammkapital der GmbH ab November 2023 von derzeit 35.000 auf 10.000 € gesenkt werden, was bisher nur für gründungsprivilegierte GmbHs in den ersten zehn Jahren möglich war.

Zusätzlich wird es eine neue Gesellschaftsform geben, die „Flexible Kapitalgesellschaft“ oder „Flexible Company“ (FlexKapG oder FlexCo abgekürzt), für die ebenfalls ein Mindestkapital von 10.000 € gilt. Die FlexCo soll als Hybrid zwischen GmbH und AG ausgestaltet werden.

Weniger Mindestkörperschaftsteuer

Die Mindestkörperschaftsteuer (auch Mindest-KöSt oder MiKö abgekürzt) berechnet sich auch weiterhin mit fünf Prozent des Mindeststammkapitals. Ab Jänner 2024 ergibt sich damit eine MiKö für alle GmbHs von 125 € pro Quartal. Bisher betrug diese je nach Alter der Gesellschaft bis zu 437,50 € pro Quartal.

Bereits in der Ökosozialen Steuerreform wurde die Absenkung der Körperschaftsteuer (KöSt) beschlossen. 2022 betrug sie noch 25 %, aktuell sind es 24 % und in 2024 wird sie abermals auf 23 % abgesenkt.

Gründerinnen und Gründer dürfen sich also freuen, da sie mit weniger Eigenkapital eine GmbH errichten können. Heikel wird eine geringere Eigenkapitalausstattung wahrscheinlich bei längeren Anlaufverlusten oder in schwierigeren Zeiten. Die verminderte MiKö ist hier nur eine marginale Entlastung in solchen Jahren.

Entnahme von Betriebsgebäuden ab sofort steuerfrei

Mit dem Abgabenänderungsgesetz AbgÄG 2023 wurde ein echtes Praxisproblem beseitigt. Die Entnahme von Betriebsgebäuden löst nicht bei Entnahme, sondern erst bei Verkauf Steuerpflicht aus.

Entnahmen bisher

Wer ein Betriebsgebäude ins Privatvermögen übernahm, weil etwa der Betrieb ohne Geschäftslokal verkauft wurde, erlebte häufig eine böse Überraschung. Während die Entnahme von Grund und Boden steuerfrei war und erst bei Verkauf steuerpflichtig wurde, musste man für den Gebäudeanteil bereits bei der Entnahme Steuern zahlen.

Dabei fielen 30 % Immobilienertragsteuer (ImmoESt) für einen fiktiven Gewinn an, der sich vereinfacht gesprochen aus dem aktuellen Marktwert (steuerlicher Teilwert) abzüglich Anschaffungskosten vermindert um die Abschreibungen (Buchwert) errechnete. Das führte dazu, dass Entnahmen im Rahmen von Umgründungen, Betriebsaufgaben oder -verkäufen zu einer immensen Steuerbelastung führen konnten, ohne dass parallel dazu Einnahmen aus dem Immobilienverkauf zuflossen. Auch die Ermittlung des relevanten Teilwertes stellte sich als schwierige Aufgabe dar und musste für das Finanzamt nachvollziehbar sein.

Entnahmen ab Juli 2023

Hier brachte das AbgÄG 2023 seit 1. Juli 2023 endlich eine zufriedenstellende Lösung. Nun ist nicht nur der nackte Grund und Boden, sondern das gesamte Grundstück inklusive Gebäude zum Zeitpunkt der Entnahme steuerfrei. Der Entnahmewert ist der Buchwert im Betrieb. Damit unterbleiben die Aufdeckung und Versteuerung der stillen Reserven im Zeitpunkt der Entnahme.

Erst zum Zeitpunkt des Verkaufs fallen 30 % ImmoESt auf den Gewinn aus dem Grundstücksverkauf an. Die Steuerlast kann daher aus dem Verkaufserlös beglichen werden.

Diese Entnahmeregelung ist auch im Rahmen einer (Teil-)Betriebsveräußerung, einer Umgründung oder eines Rechtsformwechsels anwendbar und auch hier erfolgt die Besteuerung der stillen Reserven des Gebäudes erst im Rahmen der Veräußerung der Liegenschaft.

Herstellerbefreiung

Selbst hergestellte Gebäude sind unter bestimmten Voraussetzungen von der ImmoESt befreit. Diese Herstellerbefreiung gilt für Gebäude, die nicht innerhalb der letzten zehn Jahre zur Erzielung von Einkünften gedient haben. Im AbgÄG 2023 wurde nun festgelegt, dass die Herstellerbefreiung nur dann anwendbar ist, wenn die Gebäudeerrichtung im Privat- und nicht im Betriebsvermögen stattfand.

Praxistipp:

Ein leerstehendes Betriebsgebäude kann nun ohne Besteuerung der stillen Reserven privat genutzt oder vermietet werden. Erst bei Verkauf fällt ImmoESt an. Wir beraten Sie gerne dazu.

Rechnungskorrektur

Ist die Rechnung falsch ausgestellt, kann das teuer werden. Hier gibt es Erfreuliches und Unerfreuliches.

Das österreichische Unternehmen „Luxury Trust“ kaufte in Großbritannien (damals noch EU-Mitgliedsstaat) Fahrzeuge ein und lieferte diese direkt an den abnehmenden Unternehmer in Tschechien. Die Vereinfachung für ein steuerfreies innergemeinschaftliches Dreiecksgeschäft wurde in Anspruch genommen. Allerdings vergaß Luxury Trust den Vermerk „Übergang der Steuerschuld“ auf der Rechnung. Damit muss der Österreicher einen innergemeinschaftlichen Erwerb versteuern – ohne Berechtigung zum Vorsteuerabzug.

Der Europäische Gerichtshof wurde befragt und fällte ein hartes Urteil. Er ließ keine Rechnungsberichtigung zu. Rechnungskorrektur bei Dreiecksgeschäften funktioniert nun nicht mehr.

Keine Rechnungskorrektur bei B2C-Geschäften notwendig

Wenn eine Rechnung eine zu hohe Umsatzsteuer aufweist, schuldet man diesen Mehrbetrag so lange, bis die Rechnung berichtigt ist, was im Nachhinein leider oft nicht möglich ist.

Das wurde nun geändert: Bei Verbrauchergeschäften (B2C) muss keine Rechnung korrigiert werden. Nur im B2B-Bereich muss man weiterhin eine Korrektur vornehmen, da hier die Gefahr bestünde, dass der Kunde einen zu hohen Vorsteuerabzug nutzt und das Steueraufkommen gefährdet.

Tipp: Falsche Rechnungen können viel Geld kosten. Wir unterstützen Sie gerne bei allen Fragen.

Cybersicherheit: Pflicht!

Die Cybersicherheitsrichtlinie NIS2 tritt spätestens am 18. Oktober 2024 in Kraft. Beschäftigen sollte man sich jetzt schon damit.

Die bisherigen Regelungen über Sicherheitsmaßnahmen und Meldepflichten soll auf weite Teile der Wirtschaft ausgedehnt werden. Betroffene Unternehmen sind:

- Mittlere und große Unternehmen in kritischen Sektoren (ab 50 Beschäftigte und über 10 Mio. € Jahresumsatz/Bilanzsumme): Energie, Verkehr, Bankwesen, Finanzmarktinfrastrukturen, Gesundheitswesen, Trinkwasser, Abwasser, Digitale Infrastruktur, Verwaltung von IKT-Diensten B2B, öffentliche Verwaltung, Weltraum, Post- und Kurierdienste, Abfallbewirtschaftung, Chemie, Lebensmittel, verarbeitendes/herstellendes Gewerbe, Anbieter digitaler Dienste, Forschung (fakultativ).

- Anbieter unabhängig von der Größe: Vertrauensdienste, öffentliche elektronische Kommunikationsnetze, TLD-Namenregister und DNS-Diensteanbieter, Monopolanbieter eines kritischen Service in einem Mitgliedstaat.

- Dienstleister und Lieferanten von betroffenen Unternehmen, da auch die Sicherheit innerhalb der Lieferkette gewährleitet sein muss.

Besagte Unternehmen müssen je nach Ausprägung ihrer Betroffenheit unterschiedliche Risikomaßnahmen treffen. Interessant ist auch, das NIS2 den Budgetrahmen für das Risikomanagement mit bis zu 10 Mio. € oder 2 % des Umsatzes vorschreibt. Happig sind auch die Strafen bei Nichteinhaltung, die sich auf dieselbe Höhe belaufen.

Machen Sie den Check, ob Sie betroffen sind auf ratgeber.wko.at/NIS2

Tipp:

Im eigenen Interesse sollten sich alle Unternehmen mit Cybersicherheit befassen um möglichst vor teuren Cyberattacken geschützt zu sein.

Wie beantragt man die Energiekostenpauschale?

Ab sofort können Klein- und KleinstunternehmerInnen die Energiekostenpauschale in Höhe von 110 bis 2.475 € beantragen. Die Antragsfrist läuft noch bis 30.11.2023 18:00 Uhr.

Im Selbst-Check erfährt man, ob das Unternehmen die Voraussetzungen erfüllt. Dazu kann man auf www.energiekostenpauschale.at den Selbst-Check durchführen.

Voraussetzungen:

- Sitz in Österreich

- Jahresumsatz 2022: Dieser muss 10.000 und 400.000 € betragen

- De-minimis-Beihilfen: In den letzten drei Jahren darf man nicht mehr als 200.000 € erhalten haben.

- ÖNACE-Branchenkennzahl: Diese finden Sie im Unternehmensserviceportal (USP).

- Handy-Signatur oder ID Austria

- USP-Zugang

Im Zuge des Selbstchecks erfahren Sie, wie Sie Handy-Signatur, ID Austria und USP-Zugang erhalten können. Treffen die Voraussetzungen zu, können Sie unter https://mein.usp.gv.at/ den Antrag stellen. Wir als Steuerberater können nicht für Sie einreichen, wir unterstützen Sie jedoch sehr gerne.

Tipp: Wer keinen Energiekostenzuschuss (EKZ) 1 beantragt hat, kann als Förderzeitraum den vollen Zeitraum 1.2.-31.12.2022 beantragen. Ansonsten ist nur ein Antrag für den Zeitraum ohne EKZ 1 möglich.

Hotline der Forschungsförderungsgesellschaft: +43 1 890 80 6776

Verluste optimal verwerten

In der heutigen Finanz- und Businesswelt ist es unvermeidlich, dass Verluste gelegentlich auftreten. Doch diese Verluste müssen nicht zwangsläufig als rein negativ betrachtet werden. Das österreichische Steuersystem bietet Möglichkeiten, Verluste optimal zu verwerten und somit langfristig zu nutzen.

Verlustausgleich

Der Verlustausgleich ist eine wichtige Methode für Einkommensteuerpflichtige, um Verluste aus einer Einkunftsquelle mit Gewinnen aus einer anderen zu verrechnen. In einem ersten Schritt erfolgt diese Aufrechnung im selben Jahr (Verlustausgleich). Dadurch wird die steuerliche Belastung bereits im Verlustjahr reduziert, wenn wieder andere positive Einkünfte vorliegen. Da diese Verlustverwertung besonders attraktiv ist, hat die Finanz strenge Regeln erlassen. Die wichtigsten Verlustausgleichsbeschränkungen:

- Liebhaberei: Um Verluste aus einer Einkunftsquelle geltend zu machen, muss nachgewiesen werden, dass in Summe ein Überschuss erwirtschaftet wird. Dies geschieht mittels Prognoserechnung. Vor allem bei Vermietung und Verpachtung gibt es strenge Regeln zu beachten.

- Grundstücksverkauf aus betrieblichem Anlagevermögen und Privatvermögen: Verluste dürfen nur mit gleichartigen Gewinnen verrechnet werden. Was darüber hinaus geht, wird auf 60 % gekürzt. Dieser Rest kann bei Betriebsvermögen ausgeglichen und vorgetragen werden; bei Privatvermögen kann dieser nur gegen Einkünfte aus Vermietung und Verpachtung – wahlweise sofort oder auf 15 Jahre verteilt – gerechnet werden.

- Verkauf Kapitalvermögen: Verluste dürfen nur mit anderen Kapitaleinkünften verrechnet werden; nicht aber mit Zinsen aus Sparbüchern und Konten. Im Betriebsvermögen darf 55 % vom Rest ausgeglichen und vorgetragen werden, im Privatvermögen ist der Restverlust verloren.

- Verlustvortrag als langfristige Strategie

Der Verlustvortrag ermöglicht es, Verluste aus betrieblichen Einkunftsarten unbegrenzt in zukünftigen Jahren mit Gewinnen zu verrechnen. Bei Kapitalgesellschaften können nur 75 % des Gewinns mit Verlustvorträgen verrechnet werden.

Wird der Betrieb verkauft, verbleibt ein noch nicht verrechneter Verlustvortrag beim Verkäufer. Nur im Erbfall geht der Verlust auf den Erben über, wenn dieser den Betrieb übernimmt. Bei einem GmbH-Verkauf bleiben die Verluste in der GmbH und können gegen zukünftige Gewinne verrechnet werden. Ausnahme Mantelkauf: Kommt es zu einer wesentlichen Änderung der Struktur, geht der Verlustvortrag verloren.

Fazit: Chancen in schwierigen Zeiten nutzen

Der Verlustausgleich, die Verlustverwertung bei Grundstücken und Kapitalanlagen sowie der Verlustvortrag sind Instrumente, die strategisch eingesetzt werden können, um die finanzielle Situation zu optimieren. Es empfiehlt sich jedoch, steuerliche Angelegenheiten stets mit einem Fachexperten zu besprechen, um individuelle Vorteile bestmöglich und optimiert zu nutzen.

Höhere Finanzamtszinsen

Rückstände beim Finanzamt werden mit 2 % über dem Basiszinssatz verzinst. Somit beträgt seit 21.6.2023 der aktuelle Zinssatz für Steuerschulden 5,38 % p.a.

Verschärfend kommt hinzu, dass Finanzamtszinsen keine Betriebsausgaben sind.

Nachdem jedoch Bankzinsen als Betriebsausgaben geltend gemacht werden können, sollte daher der Rückstand beim Finanzamt über das Bankkonto abgedeckt werden.

Finanzstrafen: Verjährungsfrist bei Abgabenbetrug verlängert

Für besonders schwerwiegende Finanzvergehen wird die Verjährungsfrist von 5 auf 10 Jahre verlängert. Damit wird die Frist im Finanzstrafrecht auf vergleichbare Taten gem. Strafgesetzbuch angepasst.

Betroffen davon sind der Abgabenbetrug ab einem strafbestimmenden Wertbetrag von über 500.000 € und der grenzüberschreitende Umsatzsteuerbetrug.

Vermietung – Steuer 1×1

Die Vermietung von Immobilien kann eine lukrative Einkommensquelle sein, birgt jedoch auch steuerliche Verpflichtungen.

Einkünfte aus Vermietung und Verpachtung

Der Vermietungsüberschuss unterliegt der Einkommensteuer. Die erzielten Mieteinnahmen müssen als Teil des Gesamteinkommens versteuert werden.

Werbungskosten

Vermieter können die Kosten im Zusammenhang mit der Vermietung als Werbungskosten geltend machen. Dazu zählen beispielsweise Instandhaltungs- und Reparaturkosten, Verwaltungskosten, Grundsteuer, Versicherungen, Steuerberatungskosten und Finanzierungszinsen.

Absetzbare Abschreibungen

Abschreibungen (Afa) auf das Gebäude sind ebenfalls absetzbar. Ein Grundanteil von 20 bis 40 %, je nach Lage und Bauart, reduziert jedoch die Afa-Basis. Der Gebäudewert wird über die Nutzungsdauer von zumeist 67 Jahren verteilt. Seit Juli 2020 können neu angeschaffte Immobilien über die ersten zwei Jahre beschleunigt abgeschrieben werden.

Liebhaberei

Bei Anlaufverlusten z.B. durch eine Finanzierung, muss man dem Finanzamt mittels Prognoserechnung nachweisen, dass insgesamt ein Totalüberschuss erzielt wird. Für Eigentumswohnungen hat man dafür 20 Jahre Zeit, bei Zinshäusern sind es 25.

Umsatzsteuer

Kleinunternehmer bis 35.000 € Nettoumsatz sowie die Vermietung von Geschäftsräumlichkeiten sind unecht USt-befreit. In beiden Fällen kann man unter bestimmten Voraussetzungen in die USt-Pflicht optieren.

Ferienimmobilien

Hier ist die Vermietung steuerlich komplexer, da die Vermietung auch unter die Einkünfte aus Gewerbebetrieb fallen kann. Die Unterscheidung hat Auswirkungen auf die Höhe der Steuern und die Art der Abgaben.

Tipp:

Die steuerlichen Regelungen für Immobilienvermietung sind komplex und situationsabhängig. Professionelle Beratung zahlt sich hier aus.

Jahr 2 ohne kalte Progression

Mit 1.1.2024 werden zum zweiten Mal die wichtigsten Steuerbeträge wie z.B. die Einkommensteuerstufen an die Inflation angepasst. Dadurch entstehen unrunde Beträge, die allerdings die Steuerlast automatisch reduzieren. Nicht leicht zu merken!

Martin Wehrle: Den netten beißen die Hunde

Wie Sie sich Respekt verschaffen, Grenzen setzen und den verdienten Erfolg erlangen

Martin Wehrle, bekannt als Autor und YouTube-Coach, ist bekannt für prägnante Analysen des menschlichen Zusammenlebens. Aus seiner Sicht bleiben die Netten in der Gesellschaft auf der Strecke, da sie es nicht schaffen, Grenzen zu setzen und für ihre eigenen Bedürfnisse einzustehen. In seinem Buch zeigt er, wie auch die Freundlichen auf freundliche Art ans Ziel kommen.

Martin Werle,

Die Netten beißen die Hunde,

317 Seiten,

Mosaik-Verlag

Klimabonus

Bereits zum zweiten Mal wird der Klimabonus an die Bevölkerung ausbezahlt. Die Höhe beträgt für Erwachsene 110, 150, 185 oder 220 € und hängt vom Wohnort ab. Kinder bekommen die Hälfte. Die Auszahlung erfolgt auf das in FinanzOnline hinterlegte Konto. Ohne Konto gibt es einen Gutschein per Post. Alle Infos finden Sie unter:

Paketdienst statt Post – Frist versäumt

Eine Beschwerde in Sachen Steuern gilt als rechtmäßig und -zeitig eingebracht, wenn sie vor Ablauf der Rechtsmittelfrist bei der zuständigen Behörde einlangt oder spätestens am letzten Tag der Frist einem Zustelldienst zur Übermittlung an die Behörde im Sinne des „Postlaufprivilegs“ übergeben wurde. Dieses Privileg steht nach Ansicht des Bundesfinanzgerichts (BFG) nur der Österreichischen Post AG zu, weil nur diese aus historischen Gründen für den Postlauf befugt ist. Nachdem die Beschwerde jedoch einem privaten Paketdienst übergeben wurde, langte diese nach Ansicht des BFG nicht fristgerecht bei der Behörde ein und wurde vom BFG als „verspätet eingebracht“ zurückgewiesen.

Was ist eine virtuelle Mitarbeiterbeteiligung?

Sie haben ein Start-up gegründet und finden nur schwer Mitarbeiter? Vor allem geringe Umsätze und Gewinne in der Anfangsphase sowie die daraus folgende schwache Liquidität erschwert die Suche nach kompetenten Mitarbeitern.

Mitarbeiterbeteiligungen sind effektive Anreize für Mitarbeiter. Reale Mitarbeiterbeteiligungen sind mit Gesellschaftsvertragsänderungen und Kosten wie etwa bei Vertragserrichtung oder Notariatskosten verbunden.

Eine virtuelle Mitarbeiterbeteiligung ist kostenlos. Die Mitarbeiter erhalten durch eine schuldrechtliche Vereinbarung fiktive Anteile am Unternehmen, keine Kapitalanteile. Durch die Beteiligung am künftigen Unternehmenserfolg werden finanzielle Anreize geschaffen. Im Exit-Fall erfolgt eine wirtschaftliche Gleichstellung zwischen virtuellem und realem Gesellschafter. Die Ausgestaltung der Vereinbarung ist weitgehend frei und kann auf die MA individuell angepasst werden.

Steuerrechtliche Aspekte

Steuerpflicht wird erst ausgelöst, sobald es zu einem Zahlungsfluss kommt. Die abgeschlossene Vereinbarung ist nicht betroffen.

Vorsicht:

Beim Exit-Szenario fließt der Veräußerungserlös direkt an die realen Gesellschafter. Diese haben für ausreichend Liquidität zu sorgen, damit die virtuellen Mitarbeiter ihre Vergütungen erhalten.

Steuervorteil durch Öko-Investitionen

Die Ökosoziale Steuerreform geht in die zweite Runde. Ziel ist es, Anreize für Unternehmensinvestitionen zu schaffen und somit die Wirtschaft weiter zu unterstützen. Neben dem investitionsbedingten Gewinnfreibetrag gibt es seit heuer den Investitionsfreibetrag (IFB) wieder. Für Öko-Investitionen ist der IFB besonders interessant.

Für betriebliche Investitionen in Wirtschaftsgüter (WG) des abnutzbaren Anlagevermögens steht seit 1. Jänner 2023 ein 10 %iger IFB, für Öko-Investitionen 15 %, als zusätzliche Betriebsausgabe zu. Geltend machen können den IFB Einnahmen-Ausgaben-Rechner und Bilanzierer, nicht jedoch Pauschalierer. Der IFB gilt für Investitionen bis 1 Mio. €.

Nicht förderbar sind unter anderem folgende Investitionen:

- Geringwertige WG

- Gebrauchte WG

- WG mit AfA-Sonderform wie etwa Fahrzeuge oder Gebäude (außer Elektro-Kraftfahrzeuge und Öko-Heizungen)

- Unkörperliche Wirtschaftsgüter (außer Investitionen im Bereichen Ökologisierung, Digitalisierung oder Gesundheit/Life-Science)

- Anlagen zu fossilen Energieträgern

Das Wirtschaftsgut muss mindestens vier Jahre im inländischen Betrieb bleiben, ansonsten muss man nachversteuern. Das gilt auch bei Übertragung des Betriebs oder Betriebsaufgabe während der Behaltedauer. Nur bei höherer Gewalt oder behördlichem Eingriff entfällt die Nachversteuerung.

Öko-Heizungen

Grundsätzlich sind Gebäude und Gebäudeeinbauten vom IFB ausgeschlossen. Durch eine Gesetzesänderung wurde nun nachgebessert und folgende Investitionen im Zusammenhang mit Gebäuden sind nun IFB-fähig: Wärmepumpen, Biomassekessel, Fernwärme- bzw. Kältetauscher, Übergabestationen und Mikronetze zur Wärme- und Kältebereitstellung.

Öko-Investitionsfreibetrag

Eine Verordnung regelt, für welche WG der Öko-IFB verwendet werden darf:

- WG, denen eine Umwelt-, Klima- oder Energieförderung oder ein Kommunalkredit zusteht (Plausibilisierung der Zuerkennung genügt).

- E-Fahrzeuge laut Liste in Verordnung

- Öffentliche und auch nicht öffentliche E-Ladestationen und WG zum Betrieb einer Wasserstofftankstelle, sofern ausschließlich Öko-Strom/Wasserstoff genutzt wird, inkl. Ladekabel

- (E)-Fahrräder inkl. Transport-, Spezialfahrrädern, Radanhänger

- WG, die der Verlagerung von Güterverkehr auf Schienen dienen

- WG zur Erzeugung von Öko-Strom, Öko-Wasserstoff und Biomethan

- WG zur Speicherung von Strom

IFB und Gewinnfreibetrag (GFB)

Wird für ein WG der IFB beantragt, kann ein investitionsbedingter GFB nicht zusätzlich beansprucht werden. Der IFB kann zu einem ausgleichs- und vortragsfähigen Verlust führen, was beim Gewinnfreibetrag nicht möglich ist.

Tipp: Wer IFB-fähig investiert, sollte den IFB ausnutzen und für den GFB begünstigte Wertpapiere anschaffen. Wir beraten Sie gerne dazu.

Doppelter Progressionsvorbehalt bei doppeltem Wohnsitz

Ein Erkenntnis des VwGH hat kürzlich die geltende Auffassung zum Progressionsvorbehalt bei Auslandseinkünften korrigiert. Bisher wurde der Progressionsvorbehalt in Österreich nur angewandt, wenn Österreich auch der Ansässigkeitsstaat war. Nun wurde klargestellt, dass auch bei Nichtansässigkeit der Progressionsvorbehalt anzuwenden ist.

Grundsätzlich besteht in Österreich unbeschränkte Steuerpflicht, sobald in Österreich ein Wohnsitz gegeben ist. Sie umfasst das gesamte Welteinkommen, bei mehreren Wohnsitzen kann somit das Welteinkommen in mehreren Staaten der vollen Besteuerung unterliegen. Um dies zu vermeiden, wurden zwischen den Staaten Doppelbesteuerungsabkommen (DBA) abgeschlossen. Grundsätzlich wird unterschieden zwischen:

- dem Ansässigkeitsstaat (Staat, in dem der Lebensmittelpunkt begründet wird)

und

- dem Quellenstaat (Staat, in dem weitere Einkünfte erzielt werden)

Häufig erfolgt die Versteuerung der Einkünfte im Quellenstaat. Zur Vermeidung der Doppelbesteuerung im Ansässigkeitsstaat sieht das DBA die Anrechnungsmethode oder die Befreiungsmethode vor.

Anrechnung und Befreiung

Bei der Anrechnungsmethode werden die Einkünfte des anderen Staates zur Gänze versteuert, die ausländischen Steuern werden dabei voll angerechnet. Nach der Befreiungsmethode erfolgt keine Besteuerung der Einkünfte des anderen Staates. Für die Ermittlung des anzuwendenden Steuersatzes werden allerdings alle Einkünfte gesamt berücksichtigt.

In Fällen, in denen Österreich als Quellenstaat die Einkünfte versteuert hat, erfolgte dies bisher nur für die in Österreich erzielten Einkünfte zu dem hierfür anwendbaren Tarif. Diese Praxis wurde nun vom VwGH verworfen: Auch für den Quellenstaat ist das Welteinkommen von Bedeutung. Für die Ermittlung des Steuersatzes der Einkünfte aus Österreich ist ab 2023 nun der auf Basis des Welteinkommens ermittelte Steuersatz heranzuziehen.

Zweitwohnsitzverordnung bringt Ausweg

Nach dieser Verordnung gilt eine Person als beschränkt steuerpflichtig und entkommt somit dem Progressionsvorbehalt, wenn der österreichische Zweitwohnsitz nicht länger als 70 Tage im Kalenderjahr benutzt wird und der Mittelpunkt der Lebensinteressen seit mindestens fünf Kalenderjahren im Ausland liegt.

Beispiel

Ein in Slowenien ansässiger Einzelunternehmer betreibt in Slowenien und Österreich einen Gewerbebetrieb.

Der Unternehmer hat auch einen Wohnsitz in Österreich.

Ermittlung Durchschnittsteuersatz

|

Einkünfte Gewerbebetrieb Österreich (Betriebsstätte) |

30.000 |

|

Einkünfte Gewerbebetrieb Slowenien (Stammhaus) |

90.000 |

|

= Welteinkommen |

120.000 |

|

Tarifsteuer auf das Welteinkommen (lt. ESt-Tabelle 2023) |

46.012 |

|

Durchschnittsteuersatz rd. |

38 % |

Anwendung auf die in Österreich zu besteuernden Einkünfte

|

Steuer MIT Berücksichtigung Progressionsvorbehalt Steuersatz auf Betriebsstätte Österreich (30.000 x 38 %) rd. |

11.500 |

|

Steuer OHNE Berücksichtigung Progressionsvorbehalt Tarifsteuer auf Einkünfte Österreich (lt. ESt-Tabelle 2023) rd. |

4.750 |

|

Steuerliche Mehrkosten ab 2023 |

6.750 |

Körpersprache gendert nicht

Der Klappentext verrät, worum es Stefan Verra in seinem neuen Buch geht: Fallstricke kennen – Chancen nutzen. Der Körpersprachenexperte lässt sich auf die Unterschiede zwischen dem weiblichen und männlichen Geschlecht ein, ohne eine Gender-Debatte lostreten zu wollen. Das Buch ist äußert humorvoll geschrieben und ermutigt, sich nicht zu verstellen, sondern die Besonderheiten der eigenen Körpersprache entsprechend wertzuschätzen.

Stefan Verra,

Körpersprache gendert nicht

224 Seiten

Ariston Verlag

Transparenz bei Förderungen

Das Transparenzportal der Republik Österreich bietet einen Überblick über mögliche Förderungen und Unterstützungen für Unternehmen, Vereine, öffentliche Einrichtungen und Privatpersonen. Eingeloggt kann der individuelle Leistungsauszug und der Stand eines Förderantrags abgefragt werden. Ebenfalls spannend: Unter dem Punkt „Personenbezogene Veröffentlichungen“ finden Interessierte die ausbezahlten Covid-19 Wirtschaftshilfen über 10.000 €.

Keine Dividenden melden für „Nur-Gesellschafter“

Gewinnausschüttungen an SVS-versicherte Gesellschafter-GeschäftsführerInnen unterliegen der Sozialversicherung. Fraglich war bis jetzt allerdings, wie man mit jenen Gesellschaftern umgeht, die als Gesellschafter zwar Dividenden erhalten, aber nicht Geschäftsführer sind. Hier hat das Finanzministerium nun klargestellt, dass diese aufgrund der fehlenden Sozialversicherungspflicht auch nicht meldepflichtig sind. Das Anmeldeformular für die Kapitalertragsteuer wurde dahingehend bereits geändert.

Fakt oder Fake

Diese anlässlich des Safer Internet Day 2023 veröffentlichte Broschüre: „Wahr oder falsch“ soll Internetnutzern dabei helfen, Falschnachrichten als solche zu enttarnen. Auf sechs Seiten finden sich Infos zu den drei wichtigsten Arten von Fake News: Hoaxes, bearbeitete Bilder und Deepfakes. So wird zu kritischem Umgang mit Informationen aus dem Internet und sozialen Medien angeregt. Pflichtlektüre für Groß und Klein!